Privátni klienti slovenských bánk cítia vplyv nízkych úrokových sadzieb a tie atraktivitu konzervatívnych investícií znižujú. Mnohé investície neposkytujú uspokojivý výnos, preto sú z pohľadu zhodnotenia vložených peňazí absolútne nezaujímavé.

Pre bohatších Slovákov však tento druh investícií ani neslúži na to, aby peniaze reálne zhodnotili. „Keď si klienti privátneho bankovníctva zvolia konzervatívnu investíciu, robia to najmä preto, aby mali peniaze k dispozícii, a to v krátkom čase. Výnos je až druhoradým kritériom,“ vysvetľuje pre TREND produktový špecialista privátneho bankovníctva vo VÚB Peter Lištiak. Dodáva, že pokles záujmu o konzervatívne investície badať od roku 2018 a klesajúci záujem o túto formu investície pretrváva dodnes.

Svet sa môže z krízy dostať už tento rok, naši bohatí optimistickí nie sú

Nie zaisteniu prijateľnej straty

Súčasná situácia s nízkymi úrokovými sadzbami však privátnych klientov núti prehodnotiť svoje rozhodnutie investovať konzervatívne, pretože by sa dokonca mohlo stať, že by investovali so stratou. Zatiaľ sa na tento, kedysi úplne nemysliteľný krok neodhodlali. „Úrokové sadzby na depozitných produktoch sú nulové. Na druhej strane, inflácia neustále a neúprosne znehodnocuje nezainvestovaný finančný majetok. Cieľ konzervatívneho investovania nevidíme ako diskusiu o zhodnocovaní, ale ako diskusiu o zachovaní hodnoty finančného majetku. Investovanie so záporným výnosom je častá téma našich rozhovorov s klientmi, ale zatiaľ to nie je realita,“ hovorí riaditeľ Erste Private Banking Slovenskej sporiteľne Michal Orlovský.

Podľa P. Lištiaka solventní klienti nie sú ochotní ani počas kríz akceptovať nižší a už vôbec nie záporný výnos konzervatívnych tried aktív. Hneď ako sa naskytne príležitosť použiť zdroje, neváhajú a investujú voľný kapitál.

Investovanie, ktoré by bolo vopred stratové, tak v prípade solventných Slovákov zatiaľ nie je témou. „V našich zemepisných šírkach sa o záporných číslach nedá hovoriť. Klienti dostatočne chápu okolnosti a sú dobre rozhľadení, aby vedeli vyhodnotiť ponuku,“ hovorí riaditeľka J&T Banky na Slovensku Anna Macaláková. Investíciou so stratou je napríklad kúpa slovenského štátneho dlhopisu so splatnosťou desať rokov.

Výnos z tohto dlhopisu sa v januári tohto roka pohyboval na úrovni -0,45 percenta. V princípe to znamená, že investor, ktorý kúpi desaťročný slovenský dlhopis, nedostane po desiatich rokoch ani toľko, koľko za cenný papier zaplatil. Štát mu jednoducho vráti menej. Podobne sú na tom napríklad desaťročné nemecké štátne dlhopisy, ich výnosy boli 52 stotín percenta pod nulou.

Zelená v investovaní

Do popredia sa tak v súčasnosti dostávajú iné druhy investovania. Aj privátne bankovníctvo má svoje trendy a čoraz viac sa začínajú presadzovať iné oblasti investícií. Aj v slovenských zemepisných šírkach platí, že klienti privátneho bankovníctva peniaze vkladajú do projektov, ktoré sú environmentálne trvalo udržateľné. „Ešte v tom roku sa stali zelené, teda environmentálne, podielové fondy bestsellerom. Každý rok pridávame do produktového portfólia nové zelené podielové fondy, aby sme pokryli vysoký dopyt,“ hovorí P. Lištiak.

Údaje J&T Banky ukazujú, že environmentálny aspekt je investičným kritériom pre dvadsať percent slovenských milionárov. „Táto zodpovednosť sa všeobecne označuje ako ESG (environmental, social and corporate governance) a investície tohto typu postupne dopĺňajú investičné portfóliá našich klientov. Som presvedčený, že ide o veľmi perspektívnu a správnu oblasť rozvoja investičných riešení,“ hovorí M. Orlovský. Najväčšia slovenská banka uviedla environmentálny fond v tomto roku, VÚB ponúka zelené investície od roku 2017.

Ekologický aspekt investovania sa derie do popredia prirodzene, keďže klimatická zmena nedáva žiadnej krajine sveta na výber. Ak sa bude klimatická situácia ešte viac zhoršovať, zelené investície získajú konkurenčnú výhodu a potvrdí sa ich perspektívnosť. Do týchto fondov spadajú investície napríklad do digitalizácie či elektromobility. Peniaze tak smerujú do firiem zameraných na obnoviteľné zdroje energie, odpadové hospodárstvo, vodohospodárstvo alebo recykláciu.

Šanca pre alternatívu

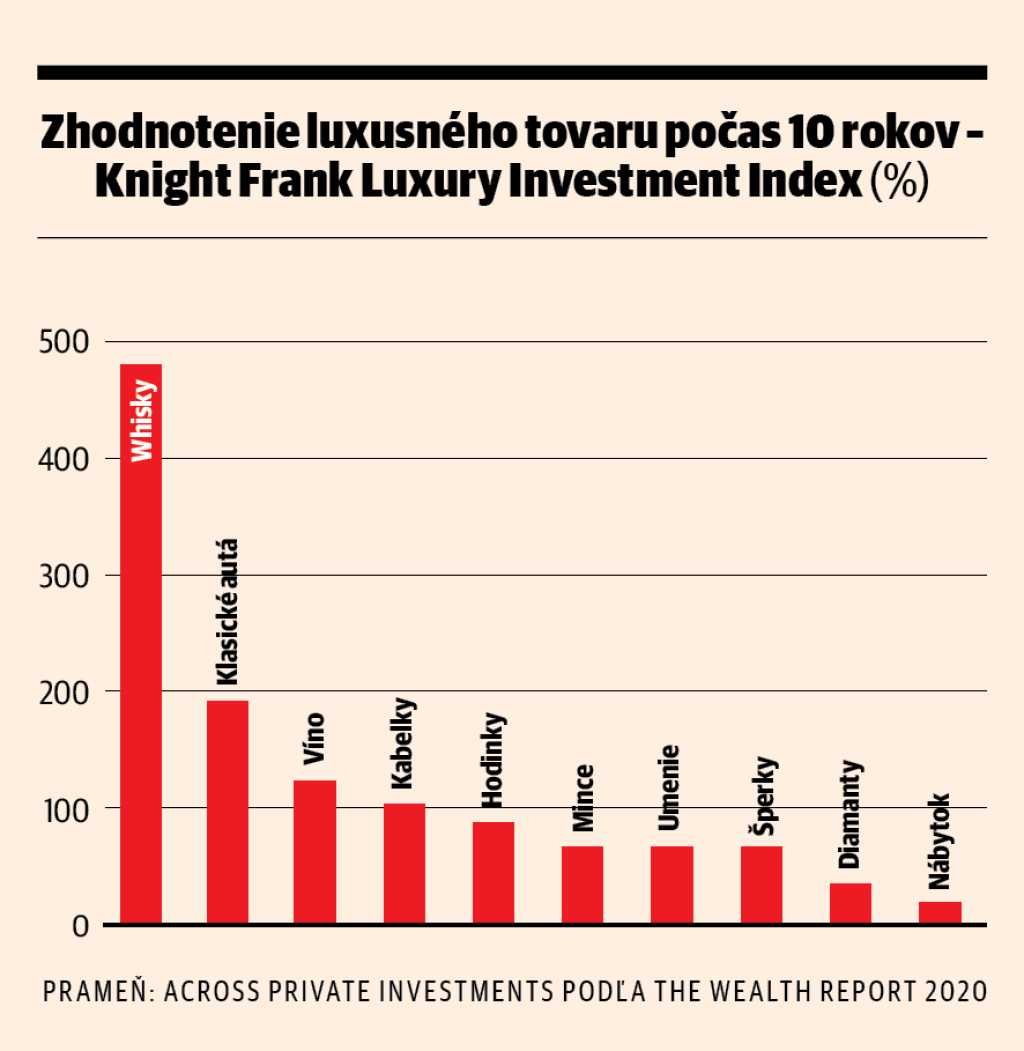

Nižší výnos konzervatívneho investovania zároveň vytvára priestor na to, aby sa presadzovali alternatívne investície. V desaťročnom horizonte sa výrazne darilo napríklad investičnej whisky, klasickým autám, vínu a kabelkám.

Aj investičný alkohol môže mať hodnotu miliónov dolárov. Za rekordných 6,2 milióna sa v auguste predala fľaša 55-ročnej japonskej whisky Yamazaki. Najdrahším predaným klasickým vozidlom v minulom roku bol model Bugatti z roku 1932, ktorý v máji získal nový majiteľ za 7,1 milióna dolárov. Cena najdrahšej vydraženej kabelky v minulom roku prekročila hranicu 437-tisíc dolárov.

Investičný potenciál majú aj komodity, ktoré na to pôvodne nevyzerali. Za 560-tisíc dolárov sa v máji vydražil pár tenisiek, ktoré nosil Michael Jordan. Jeden z najlepších basketbalistov histórie tieto tenisky nosil počas prvých rokov v Národnej basketbalovej lige (NBA). Tieto basketbalové tenisky zároveň vyvolali kontroverziu a vzbudili tým pozornosť. Vedenie ligy informovalo výrobcu, spoločnosť Nike, že tento model porušuje pravidlá týkajúce sa toho, aké športové vybavenie môžu športovci počas zápasov používať. Túto udalosť potom americká firma použila v reklamnej kampani, keď tvrdila, že vedenie NBA nemôže ľuďom zakázať nosiť ich. Aukcia bola navyše načasovaná tak, že v rovnakom čase sa v premiére vysielal dokument o výnimočnej kariére Michaela Jordana. To všetko prispelo k tomu, že tenisky sa v desaťdňovej dražbe aukčného domu Sotheby’s predali za spomínanú obrovskú sumu.

Bitcoin je samostatná kategória

Ani slovenských milionárov neobchádza ošiaľ okolo virtuálnych mien. Najzaujímavejšie zhodnotenie od kryptomien očakáva podľa J&T Banky sedem percent slovenských milionárov. Samotní privátni bankári sa však k tejto forme investovania stavajú veľmi rezervovane. „Vždy zdôrazňujeme, že tento druh investície je naozaj nepredvídateľný. Myslíme si preto, že optimálnejšie sú iné formy investovania – predvídateľnejšie na základe ekonomického vývoja a fázy ekonomického cyklu,“ hovorí A. Macaláková.

Štandardní privátni bankári majú v podstate problém virtuálne meny uchopiť a pracovať s nimi ako so štandardnou triedou aktív. „Vzhľadom na významný nárast hodnoty kryptomien, najmä bitcoinu, evidujeme rastúci záujem o investície do kryptomien. Intenzívne sa nimi zaoberáme. Náš postoj je zatiaľ rezervovaný a konzervatívny,“ upozorňuje M. Orlovský.

Cena najdrahšej vydraženej kabelky v minulom roku prekročila hranicu 437-tisíc dolárov

Podľa jeho slov sú na to dva zá-kladné dôvody. Prvým je určenie teoretickej hodnoty kryptomeny, ktorá je dôležitá na to, aby ste mohli povedať, či je aktuálna trhová hodnota podhodnotená alebo nadhodnotená. „Napríklad v prípade akcií sa môžeme oprieť o verejne dostupné informácie o hospodárení danej spoločnosti, môžeme analyzovať jej stratégiu a vyhodnotiť skúsenosti vedenia. Pri kryptomenách môžeme možno odhadnúť hodnotu blockchainovej infraštruktúry v pozadí, ale to je stále málo na to, aby sme mohli klientovi odporučiť nákup alebo predaj kryptomeny,“ vysvetľuje M. Orlovský.

Druhým dôvodom je podľa neho transparentnosť z pohľadu podvodov, napríklad prania špinavých peňazí, prípadného zneužitia či nejasností v prípade dedičského konania. „Klientom preto odporúčame veľmi opatrný prístup a minimálnu expozíciu,“ dodáva odborník.

Populárne ETF

Do portfólií slovenských milionárov vstupujú čoraz výraznejšie aj ETF, hoci čelia konkurencii iných rizikovejších investícií. „Čo sa týka podielu ETF vo finančnom portfóliu klientov, ak majú záujem o rizikovejšie investície, volia skôr investície do akcií, preto podiel ETF tvorí zhruba len niečo do päť percent ich investičného port-fólia,“ uvádza A. Macaláková. Tatra banka hovorí o tom, že privátni klienti v tomto druhu investície aktuálne viažu približne 90 miliónov eur.

To, že stále dominujú štandardné aktívne riadené podielové fondy, na ktoré dohliada portfóliový manažér a správcovská spoločnosť, potvrdzuje aj M. Orlovský. Zároveň však pripúšťa, že aj z pohľadu klientov privátneho bankovníctva je to rastúci segment. ETF majú niekoľko výhod. Sú likvidné, diverzifikované, majú nízke transakčné a priebežné náklady a sú aj daňovo zvýhodnené. „Populárne sú ETF, ktoré reprezentujú najvýznamnejšie svetové akciové indexy, sektory, ako je biotech, technológie, utility a dividendové ETF. Stále však dominujú štandardné aktívne riadené podielové fondy, na ktoré dohliada portfóliový manažér a správcovská spoločnosť,“ hovorí M. Orlovský.

Pre ETF platí takzvaný ročný časový test. Znamená to, že ak klient drží cenné papiere obchodované na burze aspoň jeden rok, výnosy z nich sú oslobodené od dane.

Korporátne dlhopisy na horskej dráhe

Pandémia ochorenia covid-19 spôsobila obrovské problémy našponovanému podnikateľskému modelu spoločnosti Arca Capital. Tá nesplatila v termíne zmenky, ktoré vydala, a to vyvolalo pochybnosti o korporátnych dlhopisoch.

Pokles záujmu o dlhopisy však pravdepodobne spôsobila samotná pandémia. Počas jarných mesiacov sa tieto výkyvy prejavili napríklad na bratislavskej burze. Objem obchodov s dlhopismi na burze cenných papierov zaznamenal na jar minulého roka výrazný pokles, no počas zvyšku roka sa z poklesu dostal. „Po dočasnom poklese, spôsobenom najmä prvou vlnou pandémie v mesiacoch marec a apríl 2020, sa objemy všetkých dlhopisov zobchodovaných na burze dostali na úroveň spred jej príchodu,“ upozorňuje A. Macaláková.

Aj privátne bankovníctvo má svoje trendy a čoraz viac sa začínajú presadzovať iné oblasti investícií

Investori si v každom prípade dávajú väčší pozor na cenné papiere, ktoré môžu predstavovať potenciálne riziko. Podľa privátnych bankárov k obozretnejšiemu správaniu klientov prispela aj situácia, ktorá nastala na jar minulého roka. To prinieslo pozitíva. „Ak sa rozprávame o regionálnych korporátnych dlhopisoch, hovoríme o riziku emitenta a kreditnom riziku, samozrejme, na druhej strane stojí výnos, čo je vždy priamoúmerné. Situácia na korporátnom dlhopisovom trhu v našom regióne sa aj vzhľadom na problémy niektorých spoločností sprehľadnila, klienti sa viac zaujímajú o emitenta, jeho rating, zadlženosť, likviditu, schopnosť splácať dlh, jeho biznisplán, na akom trhu pôsobí,“ hovorí P. Lištiak.

Bohatí Slováci sú však v tomto smere opatrní a neinvestujú do korporátnych dlhopisov veľkú časť majetku. „Zaujímajú sa, či je ich zastúpenie v portfóliách primerané. Nebolo by investične správne, keby pozícia na jeden takýto cenný papier presahovala dve až päť percent z celkových aktív,“ hovorí riaditeľ UniCredit Bank pre privátnu klientelu Roman Hajduk.