Šéf najväčšieho slovenského fixného telekomu pred pár mesiacmi vyhlásil, že jeho prístupová optická sieť je prakticky dobudovaná. Respektíve že sa, aspoň na určitý čas, sústredia na lepšie dokrytie miest, v ktorých už optické služby poskytujú. Rovnakú stratégiu zvolil aj konkurenčný Orange.

Fakt je, že Slovak Telekom (T-Com) má platné územné rozhodnutia na výstavbu sietí v desiatkach miest mimo súčasného pokrytia. Plány outsourcovať investície do výstavby a prevádzku častí optickej siete do nezávislých subjektov skôr hovoria o priškrtených investičných kohútikoch od jeho nemeckej matky. Prakticky tak z nadnárodných hráčov do rozšírenia pokrytia investuje len UPC: naďalej skupuje miestne káblovky a rekonštruuje ich tak, aby firma mohla aj v menších lokalitách poskytovať kompletnú triple-play ponuku.

Antik Story

Internetizáciu Slovenska v minulom roku zachránili menšie firmy. Líder menších providerov Slovanet sa po pár rokoch nákupov lokálnych hráčov stiahol a pokrytie rozšíril len o internet v káblových rozvodov v niekoľkých dedinách. Zato spoločnosť Swan doplnila svoju považskú kaskádu o optiku v Dubnici, Púchove a Komárne.

Košický Antik Telecom (po májovej zmene názvu z komplikovaného Antik computers&communications) zasa spustil triple-play vo Svite, Sečovciach a Vranove nad Topľou. Začiatkom tohto roka ohlásil štart služieb v Čiernej nad Tisou a neskôr aj v Žarnovici. Rozsah pokrytia jeho optickej siete je v súčasnosti už porovnateľný s operátormi, ako sú Slovanet a Swan.

Antik je ukážkou príbehu, keď z lokálnej spoločnosti môže aj v slovenských podmienkach nezriedka nerovného súboja medzi malými a veľkými vyrásť regionálne významný poskytovateľ s trvalo udržateľným rastom. Podstatou Antik Story je najmä udržanie nízkej ceny a veľkého rozdielu v ponúkanej hodnote produktu oproti akejkoľvek konkurencii spolu s kontinuálnym zameraním na náklady. Aj na základe týchto skutočností sa TREND rozhodol vykazovať Antik už ako celoslovenského providera.

Biele miesta

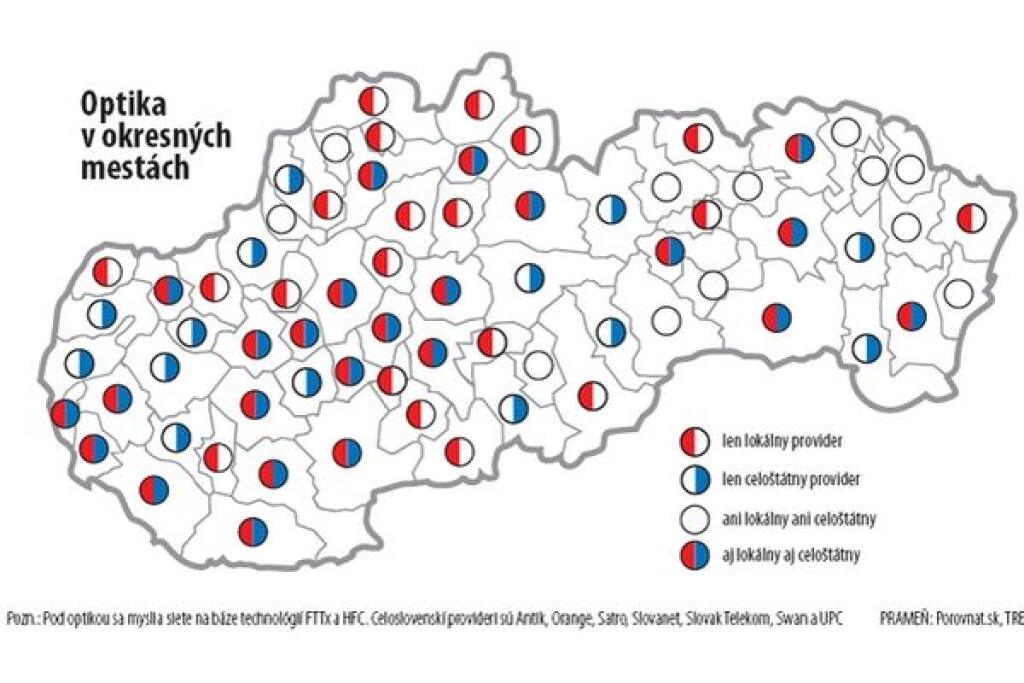

Na účely vplyvu a aktivít miestnych operátorov TREND porovnal pokrytie 79 okresných miest medzi celoslovenskými a lokálnymi providermi. Zistením je, že miestne firmy v súčasnosti poskytujú služby na optickej sieti v porovnateľnom počte sídel ako ich väčší konkurenti. Navyše, v dvoch desiatkach z nich poskytuje služby na optike výhradne miestny poskytovateľ.

Kontextom pre tento stav je slovenská realita realizácie veľkej časti optických rozvodov pomocou vzdušných vedení. Tie umožňujú podstatne rýchlejší a najmä lacnejší príchod informačnej diaľnice aj do menších miest. Paradoxne, práve táto esteticky nie veľmi ideálna cesta výstavby prináša Slovensku toľko žiadané urýchlenie tempa internetizácie krajiny.

Existujú ešte vôbec biele miesta bez optickej siete? Z regionálneho pohľadu nie je na západnom Slovensku už žiadne okresné mesto bez rýchleho internetu. Zato obraz východného Slovenska pekne vykresľuje existujúce regionálne rozdiely. Mestám, kam smeruje len minimum zahraničných investícií, ako je Rožňava, Gelnica, Svidník alebo Medzilaborce, chýba nielen fyzická, ale aj informačná diaľni- ca.

Prečo je to tak? Zďaleka nejde len o obmedzené príjmy tamojšieho obyvateľstva, ktoré by si nemohlo dovoliť lepší internet. Ruky miestnym firmám zväzuje i nedostupnosť konkurencie v oblasti medzimestskej internetovej konektivity. Vo veľkej časti neoptických lokalít je jedinou ponukou diaľkového napojenia linka bývalého monopolu Slovak Telekomu.

Na súde

V uplynulom roku zažilo viacero lokálnych poskytovateľov na vlastnej koži, čo znamená konkurovať si nielen v kvalite produktov, ale aj v právnických slučkách. Spoločnosť UPC využila vykonávaciu vyhlášku k stavebnému zákonu, ktorá posiela telekomunikačné vedenia v zastavaných oblastiach miest pod zem. A na súde napadla miestnych providerov so vzdušnými optickými vedeniami v mestách, v ktorých poskytujú služby spolu s UPC.

V stručnosti, UPC vyčíta firmám, že podnikajú v rozpore so zákonom. A tak vytvárajú nerovné prostredie, keď následne iné firmy (UPC, ale i Orange či T-Com) nie sú schopné cenovo konkurovať. Lebo ich náklady na výstavbu siete (pod zemou) legálnou cestou sú podstatne vyššie.

Žaloba smerujúca až k zákazu podnikania mohla byť pre niektorých poskytovateľov studenou sprchou. Prvý známy spor, ktorý UPC viedlo proti spoločnosti Rupkki zo Spišskej Novej Vsi, o ktorom TREND viackrát informoval, sa však skončil stiahnutím žaloby zo súdu. Podľa dostupných informácií sa to stalo po tom, ako miestny provider predložil platné rozhodnutie o umiestnení stavby. Inými slovami, nekalosúťažné konanie sa nepodarilo preukázať.

Investícia UPC do právnych služieb v mene boja s miestnou konkurenciou naznačuje, akou dôležitou súčasťou trhu v niektorých mestách tieto firmy sú. Najmä pre najväčšieho káblového operátora, ktorého pokrytie sa orientuje výlučne na mestá, znamená každý dobre zavedený miestny provider – ak ešte navyše poskytuje aj služby retransmisie – významné predĺženie návratnosti investície do kvality siete. Spustenie rýchleho internetu a digitálnej televízie v každom meste je totiž spojené s nevyhnutnosťou pristúpiť k relatívne nákladnej rekonštrukcii pôvodnej koaxiálnej infraštruktúry.

Rozdrobený trh

V minulom roku sa lokálnym providerom, aspoň podľa údajov, ktoré od nich získal TREND, darilo dobre. Na rozdiel od recesie slovenského telekomunikačného trhu lokálni poskytovatelia ako celok medziročne podrástli o 13 percent. Menší poskytovatelia do tisíc klientov až o 23 percent. Okrem faktu, že z menších čísel sa rastie ľahšie, takéto pozitívne údaje možno odôvodniť významnou orientáciou týchto firiem na prudko sa rozvíjajúci dopyt po internete mimo miest. Svedčí o tom aj fakt, že v prieskume TRENDU viac ako polovica z nich uvádza ako dominantnú technológiu bezdrôtové pripojenie.

Údaje v ankete môže čiastočne skresľovať nechuť niektorých providerov podeliť sa o svoje negatívne hospodárske výsledky. Podľa našich pozorovaní existujú lokality, kde sa žiadnemu poskytovateľovi nepodarilo dosiahnuť včas dominantnú pozíciu a príchod globálnej konkurencie ich tak zastihol v čase, keď neboli schopní poskytnúť dostatočne kvalitnú službu internetu ani digitálnu televíziu.

Príkladom takéhoto mesta je Banská Bystrica, kde je lokálny trh rozdrobený medzi desiatku malých firiem. A žiadna z nich nemá optické pokrytie porovnateľné s UPC, Orangeom alebo T-Comom, ktoré v tomto meste ako jednom z prvých zainvestovali. Zvyšné časti mesta sú tak schopné pokrývať len pomocou bezdrôtového pripojenia bez možnosti poskytnúť kompletnú triple-play ponuku. Navyše, tvrdá miestna konkurencia tlačí ceny internetu pod desať eur mesačne, čo môže dlhodobo zvládnuť len firma s efektívnym manažmentom vlastných nákladov.

Trh lokálnych providerov sa teda rozdeľuje. Na tých, čo sú často vo svojom meste alebo regióne silnejší ako ich zo slovenského pohľadu silnejší konkurenti, a tí, čo si nestihli urobiť poriadok v nákladoch a nastúpiť včas na vlak investícií do kvality siete.

Autor je partner konzultačnej spoločnosti DLM Slovakia.

Najväčšie hrozby pre rozmach biznisu a trhové pozície (%)

The Biggest Threats For Business Development And Market Shares (%)

Pozn.: Respondenti mohli uviesť najviac tri možnosti (Note: Respondents could match three options at most)

PRAMEŇ: údaje poskytnuté spoločnosťami, N=60 (2010), N=53 (2011) / SOURCE: data disclosed by companies, N=60 (2010), N=53 (2011)

Postoj k akvizíciám lokálnych providerov (%)

Approach To Local Providers Acquisitions (%)

Pozn.: Respondenti mohli uviesť najviac tri možnosti (Note: Respondents could match three options at most)

PRAMEŇ: údaje poskytnuté spoločnosťami, N=60 / SOURCE: data disclosed by companies, N=60

Podarilo sa vám v uplynulých 12 mesiacoch rozbehnúť projekt IP TV? (%)

Did You Start IP TV Project In The Last 12 Months? (%)

PRAMEŇ: údaje poskytnuté spoločnosťami, N=60 (2010), N=53 (2011) / SOURCE: data disclosed by companies, N=60 (2010), N=53 (2011)

Najväčšie prekážky pre IP TV (%)

The Biggest Restraints Of IP TV (%)

Pozn.: Respondenti mohli uviesť najviac tri možnosti (Note: Respondents could match three options at most)

PRAMEŇ: údaje poskytnuté spoločnosťami, N=60 (2010), N=53 (2011) / SOURCE: data disclosed by companies, N=60 (2010), N=53 (2011)

Technológia pripojenia internetového zákazníka (%)

Customer‘s Internet Connection Technology (%)

Pozn.: Veľký provider je taký, ktorý má viac ako tisíc klientov alebo tržby nad stotisíc eur za rok 2010

PRAMEŇ: údaje poskytnuté spoločnosťami, N=55 / SOURCE: data disclosed by companies, N=55

Tržby z internetových služieb (€) | Ročná zmena (%) | Počet zákazníkov - domácnosti | Ročná zmena (%) | ||

|---|---|---|---|---|---|

1. | DSI Data, s.r.o., Námestovo | 1 800 000 | 16,1 | 9 800 | 7,3 |

2. | MadNet, a.s., Veľký Meder | 1 738 600 | 13,3 | 4 169 | 7,2 |

3. | Imafex, s.r.o., Liptovský Mikuláš | 944 721 | 18,6 | 6 987 | 7,3 |

4. | Gaya, s.r.o., Martin | 735 441 | 5,2 | 3 493 | 1,2 |

5. | RadioLAN, s.r.o., Bratislava | 622 000 | n | 2 881 | n |

6. | RSNet, s.r.o., Rimavská Sobota | 609 510 | 8,0 | 2 745 | 18,4 |

7. | Axalnet, s.r.o., Topoľčany | 463 000 | 1,8 | 2 233 | -5,4 |

8. | Levonet, s.r.o., Levoča | 327 300 | 14,2 | 2 155 | 17,1 |

9. | E-Max Internet & IT, s.r.o., Trebišov | 300 000 | 7,1 | 2 100 | 1,0 |

10. | Šivinet, s.r.o., Veľké Kapušany | 243 500 | 2,7 | 1 933 | 7,4 |

PRAMEŇ: údaje poskytnuté spoločnosťami | |||||

Foto - Profimedia.cz