V USA pôsobí viac ako deväťtisíc firiem, ktoré sa zaoberajú ťažbou ropy, avšak veľká väčšina z nich sú drobné spoločnosti priemerne zamestnávajúce 12 ľudí. Zároveň tam pôsobia giganty, ktoré patria medzi najväčšie energetické spoločnosti na svete a ich americká produkcia je len jedným segmentom ich činnosti. Preto sa treba na tento biznis pozerať z viacerých uhlov pohľadu.

Najviac záleží na oportunistoch

Najväčší producenti ropy v USA sú z veľkej časti optimistickí a plánujú v tomto roku navýšiť produkciu. Títo však pokrývajú len 30 percent objemu produkcie USA a možno od nich očakávať nárast produkcie o približne 800 – 900-tisíc barelov ropy denne. Na opačnej strane spektra sú spoločnosti, ktoré bojujú o prežitie a predstavujú 7 percent americkej produkcie. Tie pravdepodobne sumárne znížia produkciu o 200-tisíc barelov.

Zostáva nám zlatý stred. Časť z neho sa sústredí na stabilizáciu produkcie a zvýšenie výnosu pre investora. Druhá časť si je vedomá, že defenzívnym prístupom dlhodobo neprerazia a investori odídu za lepšími výnosmi a nižším rizikom. Preto budú zvyšovať produkciu, aby investorom dokázali, že nie sú biznisom minulosti, ale majú budúcnosť.

Táto skupina zapadá medzi desiatich najväčších producentov, ktorých označujeme ako „flexibilných oportunistov“. Ak budú ceny zaujímavé, idú do toho. A presne toto bude pointa. Ceny ropy. Spoločnosti totiž kalkulujú s určitou cenou ropy, pretože vedia, aké majú náklady a tak odhadnú, aký voľný cash flow a zisky vedia vyprodukovať pri určitej cene ropy. Ak začnú očakávať vyššie ceny, otvára sa priestor na ďalšie investície do produkčnej kapacity, a tak aj na vyššiu produkciu.

Vyplýva to aj z poznatkov predchádzajúcich komentárov približujúcich problematiku z analytického aj biznisového pohľadu.

Aké ceny potrebujú bridlicoví ťažiari

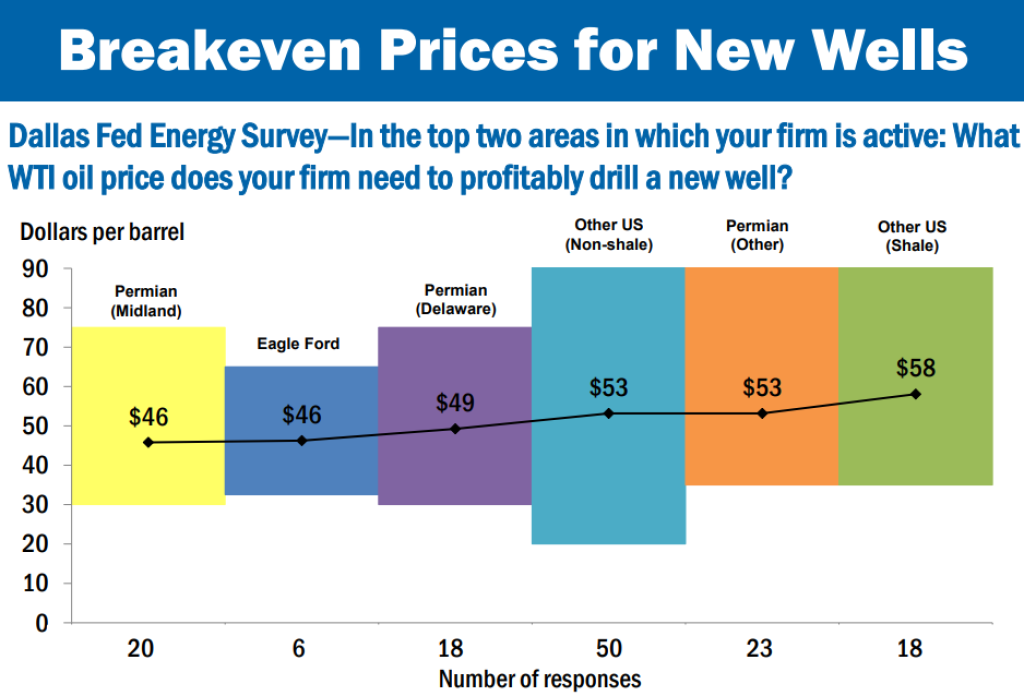

Podľa prieskumu Dallas Fed Energy Survey z marca 2021 producenti ropy potrebujú ceny na úrovni 46 – 58 dolárov za barel, aby mali z nového vrtu zisk. Spodná hranica pásma sú odpovede z Permskej panvy (Permianu), horná hranica sú iné bridlicové ložiská v USA. Ceny aspoň v pásme 26 – 34 dolárov za barel sú dostatočné aspoň na udržanie otvoreného vrtu.

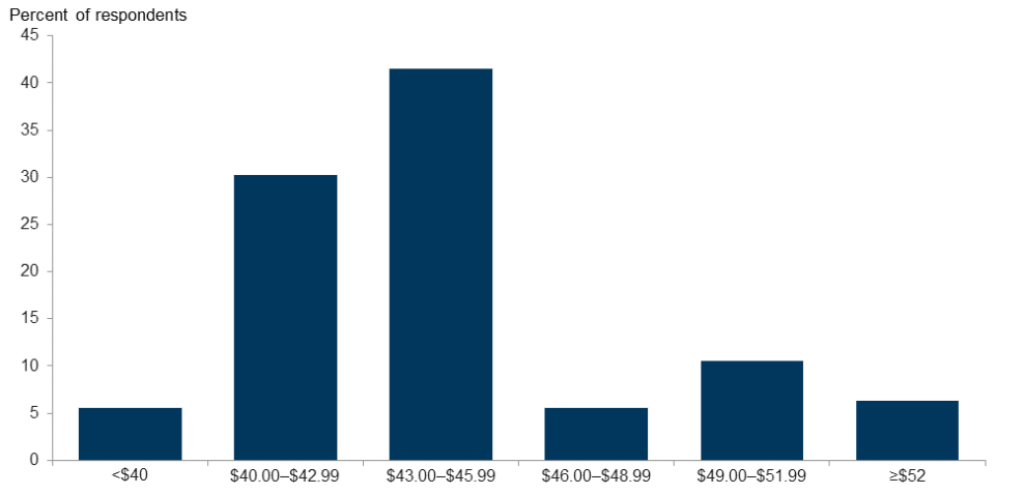

V decembri 2020 väčšina firiem – viac ako 70 percent – očakávala ceny ropy WTI v pásme 40 – 46 dolárovza barel.

Prieskum Dallas Fed Energy Survey z decembra 2020: Akú cenu ropy WTI očakávate pri tvorení rozpočtu na budúci rok? Zdroj: dallasfed.org

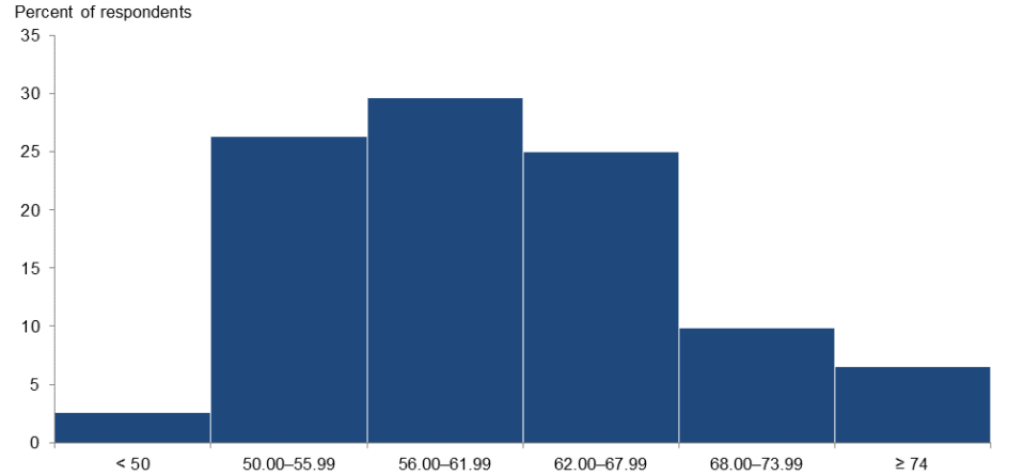

Naproti tomu, v marci 2021 už väčšina – viac ako 50 percent – očakávala ceny v pásme 50 – 62 dolárov za barel a ďalších 25 percent respondentov v pásme 62 – 68 dolárov za barel.

Prieskum Dallas Fed Energy Survey z marca 2021: Akú cenu ropy WTI očakávate na konci roka 2021? Zdroj: dallasfed.org

Vyššie ceny oživili nádeje

Pri pohľade na vývoj cien počas posledných týždňov je vidieť, že ceny ropy sa držia ešte vyššie, ako väčšina očakávala, počas posledného mesiaca neklesli pod 58 dolárov za barel. Ak tieto ceny vydržia, znamená to, že spoločnosti, ktoré čakali na vyššie ceny ropy, aby mohli na nich zarobiť, majú možnosť sa realizovať. To by malo znamenať, že produkcia by mohla v druhej polovici roka vzrásť o viac, než aktuálne očakáva EIA (približne 800-tisíc barelov ropy denne).

Tento vývoj potvrdzuje aj prieskum aktivity ťažiarskeho sektora z marca 2021, ktorý urobil dallaský Fed. Výhľad na činnosť počas ďalších šiestich mesiacov prudko vzrástol a dosiahol najvyššiu hodnotu za posledných minimálne 5 rokov.

Nemožno sa čudovať, možnože ide o poslednú šancu získať si investorov na svoju stranu a presvedčiť ich, že chýry o zlomenom väze ropného biznisu USA sú trochu predčasné. Ešte pred pár mesiacmi totiž väčšina firiem len plánovala udržanie sa na trhu, nečakane vyššie ceny ropy ale situáciu zmenili. Už v lete by sa mohlo ukázať, nakoľko.

Zdroje: wordoil.com, spglobal.com, sec.gov, oilprice.com, dallasfed.org, haynesboone.com, houstonchronicle.com, rystadenergy.com

- Tomáš Mikulík

- Tomáš Mikulík sa od doštudovania ekonomickej univerzity Mateja Bela v Banskej Bystrici výhradne venuje analytickej činnosti v obore financií a kapitálových trhov. V období rokov 2011 až 2016 pôsobil ako analytik u brokera, neskôr ako analytik fondu a následne ako dealer štátnej banky. Od roku 2013 významne prispieva k formovaniu ropnej stratégie, ktorá sa stala finálnou investičnou stratégiou fondu HarBull Oil Fund. Jeho úlohou je kontinuálne anatomizovanie ekonomických dát ako aj dát finančného a ropného trhu, ktoré sú pre fungovanie fondu kľúčové.

- Upozornenie

Upozornenie: Redakcia sa nemusí stotožňovať s názorom autora