Potvrdzujú to aj aktuálne výsledky „Indexu slovenského investora“, zostaveného analytikmi WOOD & Company z dát 100 najväčších podielových fondov v rebríčku Slovenskej asociácie správcovských spoločností. V aktuálnom prehľade sa Eva Sadovská, analytička WOOD & Company, venovala tomu, ako priemerný slovenský investor zhodnocoval svoje finančné prostriedky od roku 2017, či investovaním dokázal poraziť inflaciu, ale aj na to, ako sa dá nielen v turbulentných časoch efektívnejšie investovať.

V analýze sa dozviete:

- Ako zhodnotil bežný slovenský investor svoje investície od začiatku roku 2017?

- Ako zvládajú investori boj s infláciou?

- Ktorým fondom sa najviac darí a zarábajú aj v turbulentných časoch?

- Akých chýb sa dopúšťame a ako môžeme efektívnejšie investovať?

Analytici investičnej skupiny WOOD & Company zostavili na základe dát Slovenskej asociácie správcovských spoločností (SASS) tzv. Index slovenského investora (ISI100). Index vychádza z údajov 100 najväčších (resp. najpredávanejších a teda najobľúbenejších) podielových fondov, ktoré sú členmi SASS.

Pri výpočte indexu sú sledované nielen výnosy fondov, ale aj ich váhy (váhy podľa veľkosti fondu na základe objemu investovaných zdrojov, t.j. väčší fond sa podiela na celkovej výkonnosti vyšším podielom ako menší fond). Index je prepočítavaný na kvartálnej báze, pričom počiatočná hodnota indexu 100 je k 1.1.2017.

Metodika vychádza z prepočtov váženého priemeru výkonnosti fondov, pričom podobné prepočty sa najčastejšie používajú v zahraničí, napríklad v prípade Indexu českého investora CII750.

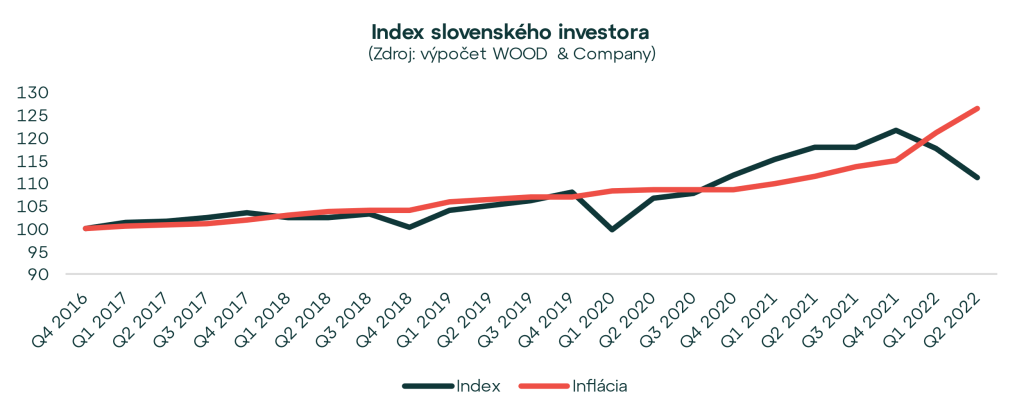

Bežný slovenský investor zarobil za posledných 5,5 roka 11,4 percenta. Infláciu ale nepokoril.

K 30.6.2022 bola hodnota indexu evidovaná na úrovni 111,4. Bežný investor, ktorý má zainvestované svoje finančné prostriedky v podielových fondoch SR, tak dosiahol od začiatku roka 2017 kumulovaný výnos 11,4 percenta.

Zjednodušene povedané, pred 5,5 rokom zainvestovaných 10 000 eur má dnes hodnotu 11 140 eur. Hoci nad takmer „nulovým“ zúročením v banke, typickým hlavne pre ostatné roky, investor vyhral, na pokorenie inflácie to nestačilo. Ceny tovarov a služieb boli k 30.6.2022 vyššie oproti záveru roka 2016 až o 26,6 percenta.

Počas analyzovaného obdobia (za ostatných 5,5 roka) bola výnosovosť podielových fondov a teda aj hodnota indexu negatívne ovplyvnená najmä dvoma kľúčovými faktormi a to vypuknutím pandémie covid-19 na jar 2020 a vojnového konfliktu na Ukrajine v úvode tohto roka. Hodnota indexu tak z hodnoty 108,2 (k Q4 2019) poklesla na 99,8 (k Q1 2020). Nasledoval postupný nárast indexu až na úroveň 121,8 (k Q4 2021). Agresia na Ukrajine ho ale zrazila nadol - na už spomínanú aktuálnu úroveň 111,4 (k Q2 2022).

Investovanie je behom na dlhú trať a tak sa aj na výnosovosť musíme pozerať z dlhodobého hľadiska – aspoň v horizonte troch alebo ideálne až piatich rokov. Kým počas prvých troch sledovaných rokov bola hodnota indexu striedavo pod a nad hodnotou inflácie (kumulovanej), tak od konca roka 2020 až do konca roka 2021 prevýšila tempo zdražovania v krajine. Vojnou ovplyvnená nižšia hodnota indexu ale v prvom polroku 2022 na rekordne vysokú infláciu nestačila ani náhodou.

„Aktuálnu situáciu považujeme za extrémnu a dočasnú. Akonáhle sa situácia s infláciou upokojí, predpokladáme návrat na hodnoty (rozdiel medzi zhodnotením investorov a infláciou) z konca roka 2021. Stále to však nebudú vysoké výnosy nad infláciou, ak investori výraznejšie nezmenia svoje investičné správanie. Celkový obraz o narábaní Slovákov s peniazmi zhoršuje ešte fakt, že 60 percenta ich finančných aktív tvoria depozitá v bankách, v ktorých sa výnosy pohybujú okolo nuly,“ zhodnotil aktuálny vývoj Maroš Ďurik, Investment Advisory Director z WOOD & Company.

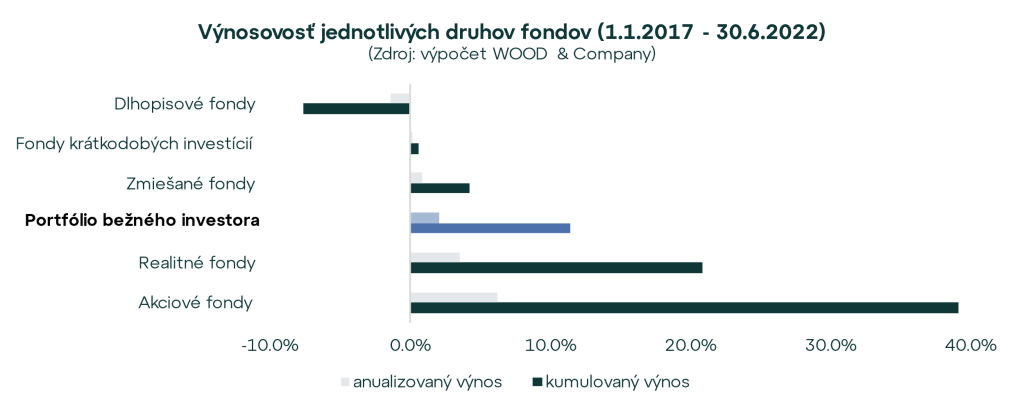

Najvýnosnejšie sú akciové a realitné fondy. Reality zarábali aj v prvom polroku 2022 – napriek konfliktu na Ukrajine

Index slovenského investora tvorí 100 najväčších podielových fondov, ktoré sú členmi SASS. Najväčšiu váhu na úrovni 49 percenta mali k 30.6.2022 zmiešané fondy. Nasledovali akciové fondy a realitné fondy s podielmi 22 percenta a 21 percenta. Dlhopisové fondy mali váhu 5 percenta, fondy krátkodobých investícií 3 percenta.

Najvyššiu výnosovosť spomedzi analyzovaných fondov dosiahli akciové fondy s kumulovaným výnosom (od 1.1.2017 do 30.6.2022) na úrovni 39,1 percenta. Tomu zodpovedá ročný (anualizovaný) výnos na úrovni 6,2 percenta p.a.

Nasledujú realitné fondy, ktoré dosiahli kumulovaný výnos 20,8 percenta a ročný výnos 3,5 percenta p.a. Iba tieto dva typy fondov dokázali od roku 2017 držať krok s infláciou. Zmiešané fondy vykázali kumulované zhodnotenie na úrovni 4,2 percenta, čomu zodpovedal anualizovaný výnos 0,8 percenta p.a. Fondy krátkodobých investícií boli tesne nad nulou a dlhopisové fondy vykázali stratu.

Ako ovplyvnila vojnová agresia na Ukrajine výnosovosť jednotlivých typov fondov? Výnosovosť s výnimkou realitných fondov, počas prvého polroka 2022 klesla. Reality ako jediné zhodnocovali o 0,8 percenta.

Portfólio bežného investora

Bežný investor má potenciál zhodnocovať svoje investície aj lepšie. Vieme, akých chýb sa pri investovaní najčastejšie dopúšťa.

Odborník na investovanie vidí okrem rastúcej inflácie aj iné dôvody nízkeho zhodnotenia slovenských investorov v podielových fondoch za posledných 5,5 rokov. „Ide najmä o pomerne vysoký podiel dlhopisových investícií (sú súčasťou aj zmiešaných fondov), ktoré od roku 2017 stratili približne 1,4 percenta p. a. Najšťastnejšie nebolo ani presúvanie sa do akciových investícií pod vplyvom vysokej výkonno sti z minulosti. Navyše pri akciových fondoch si investori vyberajú často nesprávne. Výkonnosť akciových fondov, do ktorých zainvestoval bežný slovenský investor, bola od roku 2017 o 1,8 percenta p.a. nižšia ako napríklad výkonnosť globálneho akciového ETF, ktorý investorom zarobil i 8,0 percenta p.a.“, skonštatoval Maroš Ďurik.

Odborník zároveň ponúka 5 rád, ako v budúcnosti svoje investície lepšie zhodnotiť:

Neinvestovať na základe minulej výkonnosti a využívať poklesy (pod 15 percenta) na doinvestovanie

Predĺžiť svoj definovaný investičný horizont a viac sa orientovať na dynamickejšie (akciové) investície

Dlhopisové investície čiastočne nahradiť napríklad realitnými fondmi, najlepšie fondmi kvalifikovaných investorov

Zmiešané fondy nahradiť samostatnou investíciou do dlhopisového podielového fondu a globálneho akciového fondu (najlepšie ETF)

V akciových investíciách menej „špekulovať” a orientovať sa na globálne akciové fondy, ideálne globálne ETF

- Eva Sadovská

Ekonomická analytička nadnárodnej investičnej spoločnosti WOOD & Company. Predtým pôsobila o. i. ako vedúca analytička Poštovej banky. Je absolventkou Fakulty matematiky, fyziky a informatiky Univerzity Komenského v Bratislave – odborov matematická pravdepodobnosť a štatistika, finančná a poistná matematika.

- Upozornenie

Upozornenie: Redakcia sa nemusí stotožňovať s názorom autora