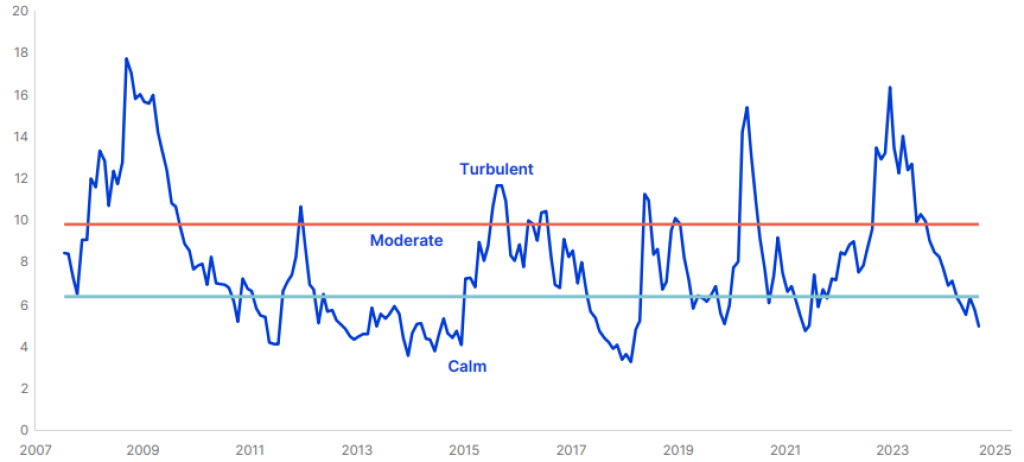

Napriek malej „nepríjemnosti“ na finančných trhoch v treťom štvrťroku index turbulencie Saxo Bank, ktorý meria mieru nesúladu medzi kľúčovými triedami aktív, zostáva nízky. Táto úroveň trhovej stability, ak bude udržateľná, naznačuje pozitívny výhľad pre rizikové aktíva.

V kvartálnom výhľade vysvetľuje, že pokles akcií, najmä technologických, v júli a začiatkom augusta, vyvolaný zmenou v menovej politike japonskej centrálnej banky, bol malým znakom trhovej krehkosti. V kombinácii so slabými makroekonomickými údajmi v USA v oblasti trhu práce a inflácii to viedlo k tomu, že trh sa posunul k očakávaniu agresívneho cyklu znižovania úrokových sadzieb až do leta 2025. Volatilita krátko vzrástla, ale potom sa opäť vrátila na normálnu úroveň. Možno to bol náznak toho, čo príde, ak sa na trhu spustí väčšia rotácia.

Bude či nebude recesia v roku 2025?

Trhy sa vo štvrtom štvrťroku zamerajú na kľúčové udalosti, akými sú cyklus znižovania sadzieb zo strany Fedu a prezidentské voľby v USA 5. novembra, ktoré sú pravdepodobne najdôležitejšími voľbami v modernej dobe, ktoré ovplyvnia ekonomiku, aj finančné trhy. Z pravdepodobnejších scenárov je pre ekonomiku a trhy pravdepodobne najhoršie víťazstvo Harrisovej s patovou situáciou (Harrisá ako prezidentka, ale bez kontroly nad Senátom). V takomto scenári sa totiž očakáva, že sa fiškálny impulz zmení na negatívny. Patová situácia v americkom Kongrese totiž znemožní schváliť čokoľvek okrem výkonných nariadení počas nasledujúcich rokov. Ďalším možným scenárom je víťazstvo Trumpa, pričom republikáni získajú obe komory Kongresu. Tento scenár bude mať vysoko pozitívny vplyv na európsky obranný priemysel, ale pravdepodobne negatívny na technológie a rozvíjajúce sa trhy kvôli Trumpovým vyhláseniam o vysokých clách. Je tiež možný scenár patovej situácie s Trumpom, v ktorom vyhrá prezidentské voľby a republikáni získajú Senát, ale nezískajú Snemovňu reprezentantov. V tomto scenári sa dá očakávať pokles fiškálneho impulzu a tiež nové vysoké clá.

Aj keď obe udalosti – znižovanie sadzieb, aj voľby - sú dôležité, skutočnou otázkou pre akcie v strednodobom horizonte zostáva, či ekonomika smeruje do recesie v roku 2025. Na základe nižšie uvedených faktorov je pravdepodobnosť recesie v nasledujúcom roku stále nízka, ale nie zanedbateľná. Banka vidí v súčasnosti pravdepodobnosť recesie na 25 percent. Oneskorený vplyv vyšších úrokových sadzieb zostáva veľkou neznámou premennou v rovnici recesie, a preto 25 percent pravdepodobnosť odráža pravdepodobnosť vyššiu ako normál. Napriek náznakom slabosti v ekonomike je naše celkové hodnotenie také, že ekonomika sa spomalila, ale ešte nesmeruje do recesie, a je preto predčasné významne rotovať investičné portfóliá do defenzívnych sektorov.

Kľúčové ekonomické informácie pre investorov:

- Reálne ukazovatele USA naznačujú reálny rast HDP okolo 2 percent

- Finančné podmienky zostávajú uvoľnené v porovnaní s ekonomickou aktivitou

- Boom kapitálových výdavkov v sektore technológií a zdravotnej starostlivosti pokračuje

- Akcie sú na historickom maxime a v dlhopisoch s vysokým výnosom vidieť minimálny tlak na financovanie

- Indikátory pracovných ponúk v USA sa od mája stabilizovali

- Nominálny rast HDP USA dosiahol medziročne 5,9 percenta

- Ukazovatele Európy zostávajú slabé

- Mzdové tlaky sú zvýšené tak v USA, ako aj v Európe

Súčasný režim je tak podobný tretiemu štvrťroku, kedy index turbulencie zostáva pokojný a inflácia je stále nad cieľom Fedu na úrovni 2 percent. Saxo Bank na základe obdobia s podobným režimom od roku 2007 vypočítal ročné očakávané výnosy v rôznych kľúčových triedach aktív, čo môže investorom slúžiť ako vodítko v tom, že ako si jednotlivé triedy aktív viedli v minulosti v podobných podmienkach. Minulá výkonnosť však nie je zárukou budúcich výnosov.

- Peter Garnry

Peter Garnry, pôvodom z Dánska, pracuje ako hlavný akciový stratég Saxo Bank. V roku 2007 absolvoval Copenhagen Business School. Peter je autorom článkov o aktuálnom dianí na amerických a európskych trhoch. Pravidelne vydáva tiež strategické investičné správy. Ako komentátor vystupuje na televíznych staniciach vrátane CNBC alebo Bloomberg

- Upozornenie

Upozornenie: Redakcia sa nemusí stotožňovať s názorom autora