Hlavnou úlohou komerčných bánk je prijímanie vkladov a poskytovanie úverov. Viac ako storočie si v tomto banková sústava držala monopolné postavenie. Za ten čas si banky zvykli, že na tomto „piesočku“ sú samé a viac-menej nemali žiadneho predátora. Ten sa však objavil s príchodom decentralizovaných a centralizovaných financií – DeFi a CeFi.

V súvislosti s DeFi a CeFi platformami môžeme stretnúť s pomenovaním kryptobanky. Tieto platformy si na finančných trhoch si získavajú čoraz väčší rešpekt a bankám začínajú výrazným tempom šliapať na päty.

Dva typy kryptobánk

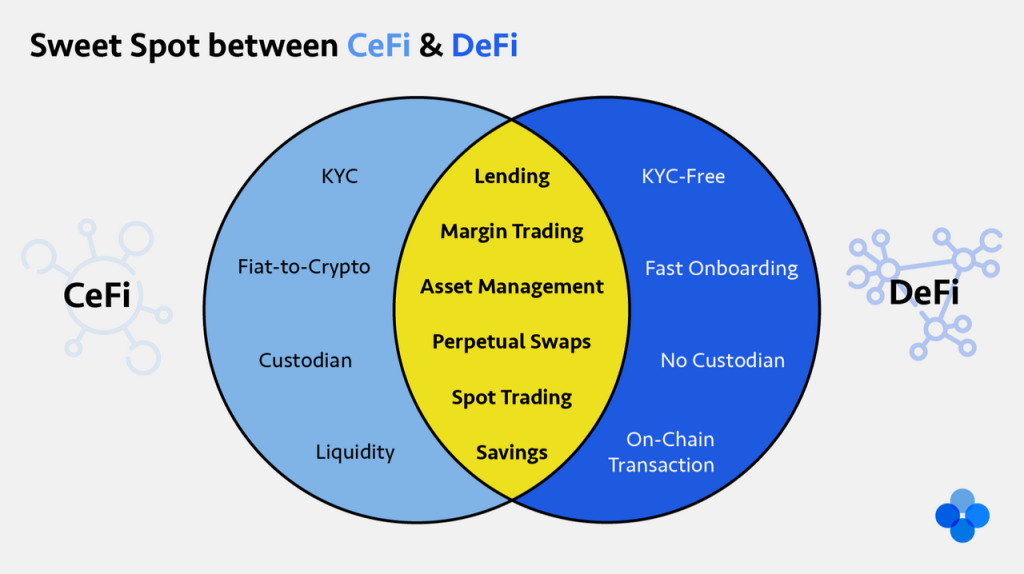

Existujú v podstate dva typy platforiem, ktoré sa zaoberajú úročením vkladov klientov a požičiavaním. Prvú skupinu tvoria centralizované subjekty (CeFi) ako napríklad BlockFi, Lend, Celsius. Druhou sú decentralizované platformy (DeFi) ako AAVE a Compound.

Princíp požičiavania je podobný ako v tradičných bankách. Klient, ktorý vlastní kryptoaktíva, má možnosť ich požičať cez DeFi alebo CeFi platformu. Za to dostáva úrok.

Tieto aktíva kryptobanky následne sprostredkujú firemným alebo retailovým dlžníkom za vyššiu sadzbu, pričom rozdiel si ponechajú ako výnos.

Zatiaľ čo na DeFi, ako aj na CeFi platformách sú takmer rovnaké produkty, retailoví investori vo všeobecnosti uprednostňujú používanie CeFi, keďže tie výrazne pripomínajú tradičné online banky. Majú elegantný dizajn, jednoduché užívateľské rozhranie a zákaznícku podporu.

Tri hlavné riziká CeFi

Tieto novodobé banky však v sebe zahŕňajú aj určité riziká. Prvé, najzávažnejšie riziko, je riziko protistrany.

CeFi platformy sa snažia chrániť svoju pozíciu dvoma spôsobmi. V prvom rade, požičiavajú menej, ako majú vkladov. A druhá ochrana je v tom, že dlžníci musia zložiť zábezpeku na svoju pôžičku. Aj napriek tomu však riziko prepadov na trhoch stále ostáva. Napríklad, ak klienti nespĺňajú tzv. margin call a platforma nestihne odpredať ich kolaterál, môže to spôsobiť pre platformu veľké finančné problémy.

Hoci CeFi v posledných rokoch nezaznamenali žiadne podobné situácie, teoretické riziko stále ostáva.

Druhým rizikom CeFi platforiem, pred ktorým je dôležité mať sa na pozore, je kybernetické riziko alebo útoky hackerov.

V DeFi platformách drží privátny kľuč priamo klient. Inými slovami, drží vlastníctvo svojho majetku sám. V CeFi firmách toto riziko prenesiete na platformu. To je práve jednou z najväčších nevýhod CeFi platforiem. Klient sa totižto vzdáva vlastníctva svojich kryptoaktív a platformy ich držia namiesto neho. To ponecháva otvorený priestor pre hackerov.

Tretí problém spočíva v tradičnom riziku podvodu alebo sprenevery.

Napríklad sa môže stať, že platforma nevráti finančné prostriedky klientom z dôvodu sprenevery alebo zanedbania tzv. risk manažmentu. Príkladom toho bol napríklad bankrot úverovej platformy Cred. Taktiež je dôležité poznamenať, že na rozdiel od peňazí v banke, pri kryptobankách zatiaľ neexistuje žiadne poistenie vkladov.

Kryptomeny, železnice, daňová reforma aj Babiš. Predstavujeme najlepšie predávané články

Výhody a nevýhody

Realita je však taká, že aj napriek všetkým nevýhodám sú CeFi platformy čoraz viac populárne. Na rozdiel od tradičných bank majú investori takmer plnú kontrolu na svojimi aktívami. Môžu ich kedykoľvek zameniť za iné kryptoaktíva, predať za eurá alebo si ich poslať na hardvérový kľúč.

A hoci výnosy z kryptopôžičiek v poslednom čase poklesli, stále ostávajú neuveriteľne atraktívne. V porovnaní s účtami v bankách majú až desaťnásobne vyšší úrok.

Každá forma investovania má však svoje výhody nevýhody a je na samotných investoroch, aby si zvážili všetky riziká. Rovnako ako v tradičnom bankovníctve, aj tu je potrebné dôsledne zvážiť, do ktorého subjektu vložíte svoje prostriedky.

Na záver

Aj napriek tomu, že DeFi je stále ešte len v plienkach, dve veci sú už dnes isté. Po prvé, kým miera prijatia DeFi a CeFi neustále rastie, trhový podiel tradičných bánk klesá.

Koniec koncov, po prvýkrát v histórii môže mať obyčajný investor väčší výnos a lepší dohľad nad svojim peniazmi ako v banke.

Kryptobanky predstavujú nezastaviteľne novú éru finančníctva. Podľa teórie hier, tradičné banky nebudú mať inú možnosť ako sa k tejto revolúcii pridať a zostať tak relevantnými.

- Rastislav Vasilišin

- Rastislav Vasilišin je zakladateľ a CEO spoločnosti Virtuse Exchange. Zaoberá sa problematikou financií s dôrazom na nový trend prepájania tradičného „starého” sveta financií s novou rýchlorastúcou oblasťou krypto ekonomiky a digitálneho sveta.

- Upozornenie

Upozornenie: Redakcia sa nemusí stotožňovať s názorom autora