V každom prípade môžeme očakávať, že v budúcnosti bude ekonomický rast oveľa nižší ako mnohí očakávali, a to najmä v roku 2023, bez ohľadu na to, či sa dostaneme do technickej recesia alebo nie. Eurozóna je na tom určite horšie ako USA alebo Čína. Politikom eurozóny, najmä holubičej väčšine v Rade guvernérov Európskej centrálnej banky (ECB), totiž trvalo príliš dlho, kým pripustili, že inflácia nie je taká prechodná, ako sa pôvodne predpokladalo.

Inflácia je štrukturálna

Najväčším problémom je inflácia na strane ponuky. Týka sa vstupov do výroby (práca, energie, poľnohospodárske komodity), prevádzkových služieb a dopravy. Kým služby sa vedia z otrasov spamätať pomerne rýchlo, doprava môže mať problém v dôsledku štrajkov, lockdownov, či nedostatku kontajnerov. Ale aj to sa dá časom tiež vyriešiť. Očakáva sa, že príchod nových kontajnerov od budúceho roka pomôže zmierniť dopravné problémy. To všetko preto možno považovať za prechodné ťažkosti. Ponukový šok ovplyvňujúci vstupy do výroby je však určite oveľa trvalejší. Problémom sú najmä komodity.

Napriek masívnej komunikácii o zelenej transformácii je Európa stále veľmi závislá od fosílnych palív (ropa, zemný plyn a uhlie). Kvôli vojne na Ukrajine starý kontinent obmedzuje ruské dodávky fosílnych palív. S rastúcim dopytom a pri obmedzenej ponuke sú výsledkom vyššie ceny. Logicky by sme očakávali, že nové investície zareagujú a stlačia ceny. Sú tu však dva problémy. Po prvé, nekonzumujeme ropu, ale rafinérske produkty. Táto infraštruktúra je do zančnej miery závislá od ruského typu ropy, ktorý treba nahradiť. Vybudovanie úplne novej infraštruktúry však bude trvať roky.

Medzitým budú náklady ďalej rásť. Po druhé, Európska únia zavádza nariadenia pre ekologický prechod od fosílnych palív v takej podobe, že regulácia ekologickej transformácie odklonila potrebné investície do infraštruktúry fosílnych palív bez toho, aby zabezpečila novú pre obnoviteľné energie v dostatočnom objeme. V konečnom dôsledku to bude znamenať vyššie náklady na energie v nasledujúcich rokoch.

Existuje však podľa neho ďalší faktor, ktorý je do určitej miery inflačný, a tým je fiškálna politika. Európske vlády predstavili núdzové opatrenia na riešenie inflácie, vrátane zníženia dane z pridanej hodnoty na energie, rozšírenia „sociálnych taríf“ na elektrinu a zemný plyn, zvýšenia minimálnej mzdy a rôznych foriem dodatočnej pomoci pre najchudobnejšie domácnosti. Dá sa predpokladať, že tieto jednorazové opatrenia ostanú trvalými a že čoskoro pribudnú ďalšie dotácie. No je tu aj ďalší problém.

Okrem inflácie rastie aj volatilita na dlhopisovom trhu

Volatilita dlhopisového trhu narastá všade okolo nás, väčšinou v dôsledku veľkého globálneho inflačného šoku. V eurozóne sa však situácia zhoršuje rýchlejšie. Preceňovanie rizika vo svete bez kvantitatívneho uvoľňovania (QE) je bolestivé, obzvlášť pre niektoré krajiny.

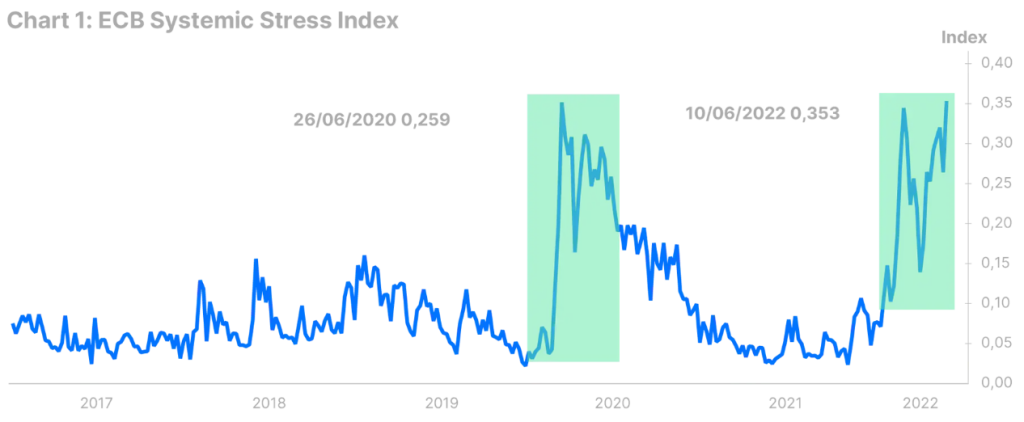

Indikátor systémového rizika ECB sa preto vrátil na úrovne, ktoré tu neboli od marca 2020. Volatilita sa zvyšuje príliš rýchlo a podmienky likvidity sa zároveň rýchlo zhoršujú. Napríklad výnosy 10-ročných talianských vládnych dlhopisov poskočili oproti úrovne na začiatku februára tohto roka už trojnásobne. Cudzinci sa v podstate chcú dostať preč z talianskeho trhu s dlhopismi čo najskôr.

Niet pochýb o tom, že ECB čoskoro, možno už na júlovom zasadnutí, ohlási nový nástroj na riadenie rozpätia štátnych dlhopisov. Dá sa zatiaľ len tušiť, že pôjde o program priamych menových transakcií na dočasné obdobie a s kratšími splatnosťami ako tomu bolo pri núdzových nákupoch počas pandémie. Malo by to pravdepodobne stačiť na to, aby sa nezopakovala kríza z roku 2012, no nič nie je isté. ECB pritom nemôže upustiť od zvyšovania úrokových sadzieb.

Čím viac bude otáľať, tým viac bude musieť nakupovať štátne dlhopisy eurozóny.

Nie je všetko len čierne. Predchádzajúca kríza pomohla od roku 2012 uskutočniť zásadné inštitucionálne reformy, ktoré posilnili rámec eurozóny. To isté by sa mohlo zopakovať v prípade tejto krízy.

„Situácia na dlhopisovom trhu eurozóny však z dlhodobého hľadiska vyvoláva vážnu otázku: môže to tak pokračovať donekonečna? V určitom bode by mali byť južné krajiny eurozóny schopné čeliť trhom bez toho, aby ECB predlžovala svoj mandát na ich záchranu. V opačnom prípade by ECB mohla skončiť tak, že bude financovať celý taliansky štátny dlh.

- Christopher Dembik

Po dokončení štúdia na Sciences Po Paris a na Institute of Economics of the Polish Academy of Sciences začal Christopher pracovať ako analytik v oblasti nových technológií na hospodárskej misii francúzskej ambasády v Izraeli. V roku 2008 sa stal vedúcim francúzskeho portálu Forex.fr, ktorý sa špecializuje na forex a makroekonomické analýzy, ktorý sa následne stal vedúcim hráčom vo forex priemysle vo Francúzsku. Christopher sa pripojil k Saxo Banque (Francúzsko) v roku 2014 a stal sa pravidelným komentátorom ekonomických a finančných správ v domácej a zahraničnej tlači. Je členom ekonomického think tanku Foundation Concorde.

- Upozornenie

Upozornenie: Redakcia sa nemusí stotožňovať s názorom autora