V posledných dvoch analýzach sme písali o decembrovom a januárovom mimoriadnom summite kartelu ROPEC. Tento nahustený kalendár (normálne sa OPEC ani ROPEC tak často nestretávajú) je výsledkom toho, že pôvodný plán obmedzenia produkcie z apríla 2020 zlyhal a plnenie cieľa sa ocitlo v nedohľadne.

Samozrejme, niet sa čomu čudovať. Dlhodobé plány málokedy vychádzajú presne a to z jednoduchého dôvodu – čím dlhší horizont, tým väčšia pravdepodobnosť, že niektorý z predpokladov (prípadne viaceré) sa prestanú vyvíjať podľa očakávania. Nás zaujímalo, ktorý predpoklad sa prestal vyvíjať v súlade s očakávaním.

OPEC, Rusko, koronakríza, ceny: Veľký ropný kolotoč pokračuje

Vstupných predpokladov totiž bolo viac. Producenti ropy sa delia na tých, ktorí figurovali v rámci dohody (či už boli v OPEC, alebo mimo neho – napr. Rusko, Kazachstan, Mexiko a ďalší), potom máme členov OPEC, ktorých sa dohoda netýkala, lebo ich produkcia bola už aj tak znížená (Irán, Líbya, Venezuela). Potom máme ešte ďalších producentov, ktorých sa dohoda netýkala, ale očakávalo sa od nich určité zníženie produkcie hlavne z ekonomických dôvodov (napr. USA, Kanada a ďalší).

Porovnáme teda očakávané hodnoty, ako ich videla americká agentúra EIA v apríli 2020, keď sa dohoda tvorila a reálne hodnoty zverejnené v januári 2021 už obsahovali dáta za celý rok 2020. Dôvod, prečo vychádzame z dát EIA, je práve to, že rozdeľuje produkciu a spotrebu podľa krajín, kým napríklad OPEC rozdeľuje krajiny len na OPEC a mimo OPEC a následne ešte členov a nečlenov OECD. A takéto členenie nie je pre našu analýzu postačujúce.

Producenti ropy medzi mlynskými kameňmi dopytu a ziskov alebo: OPEC verzus Rusko a spol.

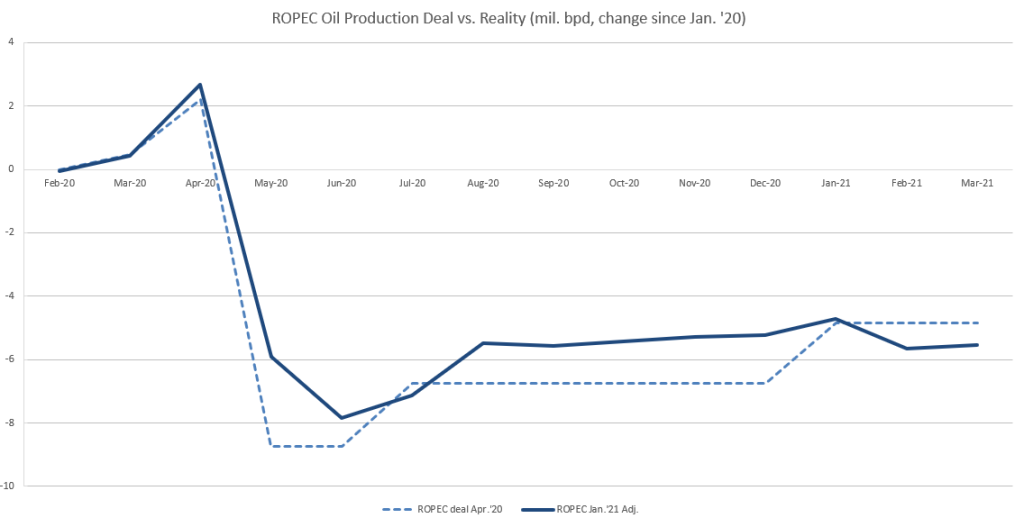

Produkcia ROPEC: chronický problém s disciplínou

Pozrime sa teda detailnejšie na jednotlivé zložky produkcie ropy vo svete a začnime kartelom ROPEC. Kľúč je rovnaký ako pri minulých analýzach. Za referenčný mesiac sme zobrali január 2020 a následne sme merali, o koľko mala produkcia rásť resp. klesať od februára do decembra 2020. V prípade ROPECu sme ešte pridali efekt decembrového a januárového summitu, kde sa upravovala kvóta. Z grafu hneď vidieť, že od začiatku bola produkcia vyššia, než bolo dohodnuté. Tento trend sa prerušil až v lete, kedy sa plánované zvýšenie kvót presunulo z júla na august. Následne od jesene nadprodukcia opäť pozvoľna rástla a niet sa čomu čudovať, že tento trend prekážal napríklad Spojeným arabským emirátom. Tie ukazovali prstom hlavne na Irak a Rusko, ktorí však neboli jediní. Problém s disciplínou mala aj Nigéria. Situáciu napravilo až opätovné čiastočné odloženie rastu produkcie od januára 2021, pričom Saudská Arábia svojimi dobrovoľnými škrtmi dosiahla, že produkcia by mala byť vo februári a marci nižšia, než bolo dohodnuté. Stalo by sa to prvýkrát od platnosti tejto dohody s výnimkou júla 2020.

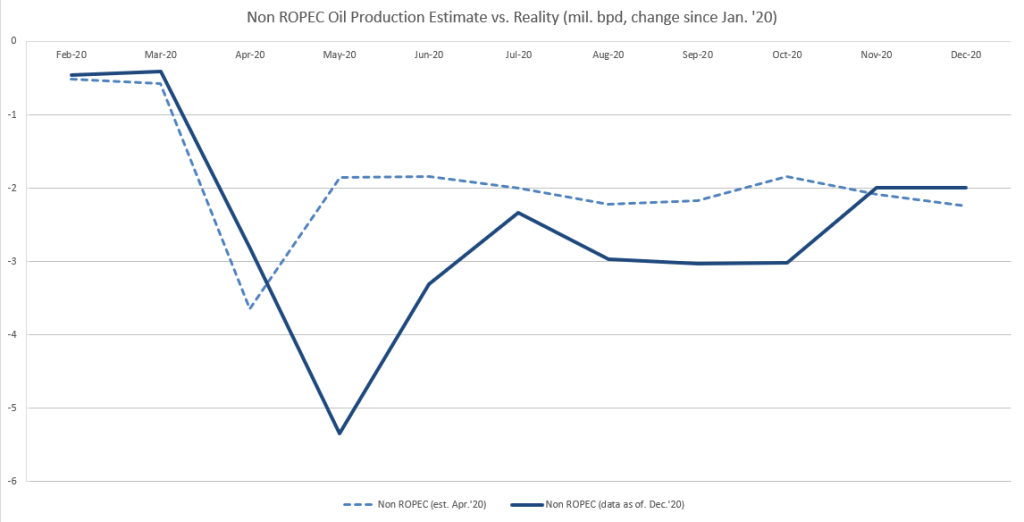

Produkcia mimo ROPEC: nečakaný spojenec Rijádu a Moskvy

Zaujímavý bol vývoj v krajinách mimo ROPEC, ktoré sa pripojili k znižovaniu produkcie, ale samozrejme nie v dôsledku dohodnutých kvót, ale kvôli ekonomickej nevyhnutnosti Pri prudkom prepade cien výstupov museli súkromné ťažobné spoločnosti v USA, Európe aj inde znižovať svoje náklady a zatvárať nerentabilné vrty. Na grafe vidíme opačný trend ako v prípade ROPECu. Takmer neustále bola produkcia nižšia, než sa očakávalo. Až v závere roka 2020 sa obnovila na úrovne, kde bola v súlade s očakávaniami z apríla 2020. Silnejší než očakávaný prepad sa neudial len počas volatilného mája, ale aj počas relatívne pokojného obdobia od augusta do novembra 2020. Toto bolo spôsobené silnou hurikánovou sezónou, ktorá spôsobila zníženie produkcie v USA o približne 500-tisíc barelov ropy denne. V Európe poklesla v tomto období produkcia tiež. Pozoruhodná je divergencia produkcie ropy v Kanade a USA. V oboch krajinách bol pokles približne rovnaký, teda 16 – 17 percent. V Kanade však trval dlhšie (do augusta 2020), kým v USA pokles vyvrcholil už v máji. Následne počas jesene sa kanadská produkcia obnovovala, zatiaľ čo americká stagnovala (resp. mierne klesala v dôsledku hurikánov). Spôsobené je to tým, že výdatnosť vrtov v kanadských pieskoch je lepšia a tak v dôsledku rastúceho dopytu koncom leta a v jeseni vedeli kanadskí producenti rýchlo reagovať a obnoviť produkciu. USA budú potrebovať viac vŕtania a viac kompletizácií vrtov, aby produkciu obnovili.

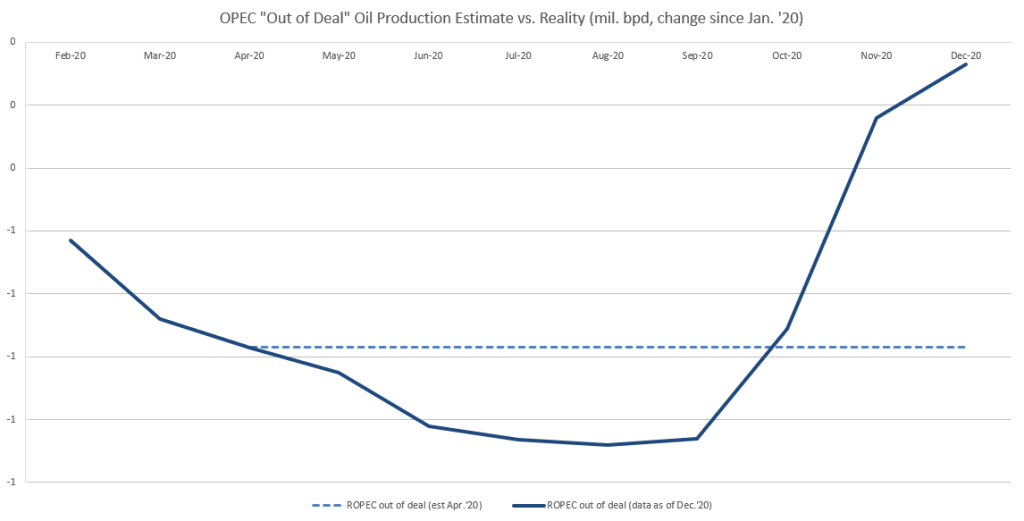

Členovia OPECu mimo dohody: prekvapenie za prekvapením

Do tretice sa pozrime na krajiny, ktorých produkcia bola v čase uzatvárania dohody o obmedzení produkcie tak zdecimovaná, že sa ich dohoda netýkala a do určitej miery mohli produkciu zvýšiť, ak by sa im to podarilo. Aj táto produkcia však bola počas väčšiny roka 2020 nižšia, ako sa očakávalo. Dôvodom bol hlavne pokles produkcie Venezuely. Naopak, od novembra začala produkcia prudko stúpať nad očakávané úrovne a to hlavne kvôli rýchlej obnovy produkcie Líbye.

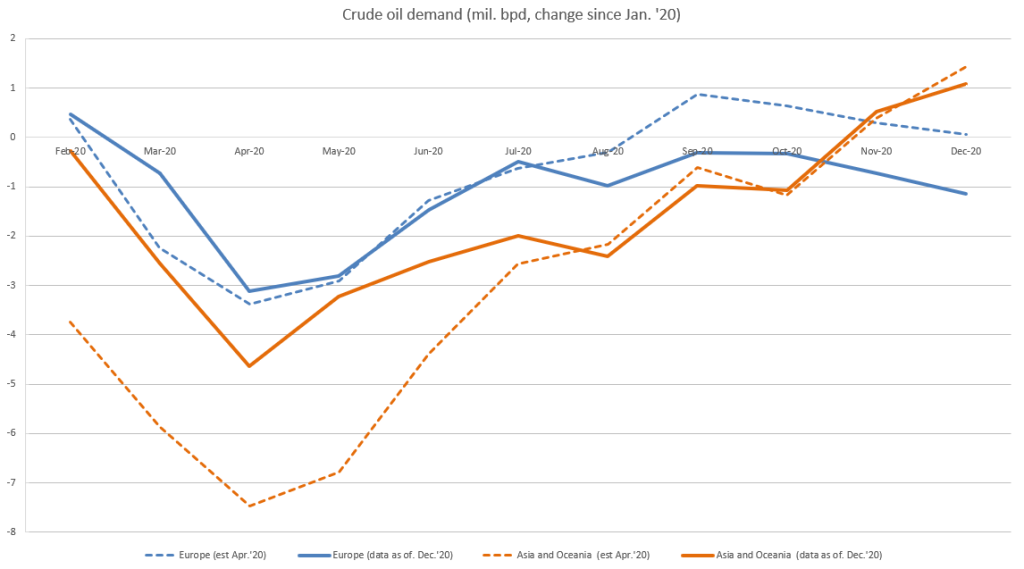

Dopyt po rope: slabá Európa, silná Ázia

Aby bola rovnica kompletná, musíme sa pozrieť aj na spotrebu. Rozčlenili sme ju geograficky na sedem častí (Severná Amerika, Južná a Stredná Amerika, Európa, Eurázia, Ázia a Oceánia, Afrika, Blízky východ), pretože tradičné členenie na OECD a ostatné krajiny by nemalo väčšiu vypovedaciu hodnotu. Na druhej strane, dať do grafu sedem línií odhadov a ďalších sedem reálnych dát by bolo neprehľadné. Vybrali sme teda dve oblasti – tú, kde spotreba najviac zaostala za očakávaniami a tú, ktorá najviac prekonala očakávania. Výber bol však pomerne jednoduchý. Všetky oblasti okrem Európy predbehli očakávania a spotreba sa tam teda prepadla menej, ako sa čakalo. V Severnej Amerike, Eurázii a Afrike bolo prekvapenie minimálne. Výraznejšie prekonali očakávania Južná a Stredná Amerika spolu s Blízkym východom. Najpozitívnejšie prekvapila spotreba Ázie a Oceánie, pričom polovicu „prekvapenia“ zatiahla Čína. Pozoruhodné u oboch, Európy aj Ázie + Oceánie je , že zlom nastal v lete – v júli resp. v auguste. Kým spotreba v Ázii bola do leta výrazne vyššia v porovnaní s očakávaniami, následne sa už realita pomerne presne držala predpovedí. V Európe to bolo naopak, do leta bol vývoj v súlade s očakávaniami, od jesene začal zaostávať.

Ak si to zhrnieme, ROPEC mal až do leta pomerne ľahkú prácu s odstraňovaním nadmerných zásob ropy. Produkoval síce viac ropy, ako bolo dohodnuté, ale produkcia krajín mimo ROPEC sa prepadla viac a rýchlejšie, než ROPEC čakal. To isté platilo aj pre krajiny OPEC, ktorých sa dohoda netýkala. Oba tieto trendy prispeli k tomu, že plán plnili takmer do bodky presne. Divergencia sa začala prejavovať od augusta, kedy ROPEC síce oneskorene oproti plánu, ale predsa, zvýšil produkciu. V tom istom čase sa však začala spomaľovať spotreba v Európe a následne sa ešte pridal trend nečakaného rastu produkcie krajín mimo dohody (hlavne Líbye).

Zvyšok je história, videli sme summity z decembra a januára, korunované prekvapivým mimoriadnym obmedzením produkcie Saudskej Arábie, ktoré spôsobilo pomerne silný rast cien ropy. Koľko môže tento trend vydržať? Tomu sa budeme venovať v ďalšej analýze.

- Tomáš Mikulík

- Tomáš Mikulík sa od doštudovania ekonomickej univerzity Mateja Bela v Banskej Bystrici výhradne venuje analytickej činnosti v obore financií a kapitálových trhov. V období rokov 2011 až 2016 pôsobil ako analytik u brokera, neskôr ako analytik fondu a následne ako dealer štátnej banky. Od roku 2013 významne prispieva k formovaniu ropnej stratégie, ktorá sa stala finálnou investičnou stratégiou fondu HarBull Oil Fund. Jeho úlohou je kontinuálne anatomizovanie ekonomických dát ako aj dát finančného a ropného trhu, ktoré sú pre fungovanie fondu kľúčové.

- Upozornenie

Upozornenie: Redakcia sa nemusí stotožňovať s názorom autora