Keď sa pozeráme do minulosti, výnosy sú vždy predvídateľné. Ťažšie je predvídať ich do budúcnosti. Z minulosti sa však dá veľa naučiť. Čím viac sa z nej učíme, tým ľahšie sa predvída budúcnosť.

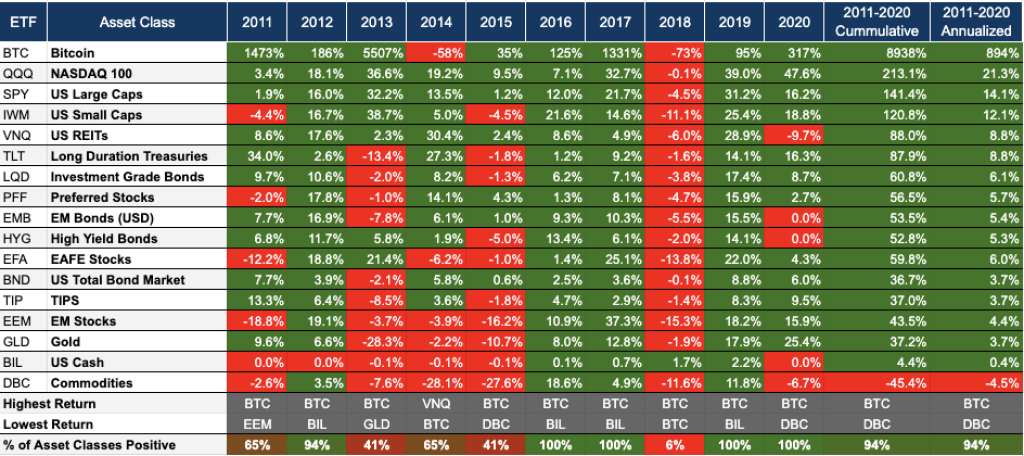

V nasledujúcej tabuľke sú uvedené výnosy rôznych tried aktív za posledné desaťročie.

Vráťme sa teda v čase a prejdime si päť kritických lekcií z minulého desaťročia.

Dlhodobé investovanie je základ

V prvom rade si treba uvedomiť, že z dlhodobého hľadiska sa vám darí vždy. Ak neveríte, pozrite sa na tabuľku. Keby ste naplno diverzifikovali, prežili by ste iba jeden zlý rok. Inými slovami, deväť z desiatich kumulatívnych výnosov by bolo pozitívnych. Okrem toho, 17 z 18 tried aktív poskytovalo pozitívne výnosy.

Jediným aktívom, ktoré malo počas desaťročného časového obdobia negatívne výsledky, boli komodity (DBC). Komodity sú však manipulovanou triedou aktív.

Toto tvrdenie by ešte pred dvoma rokmi dostalo nálepku konšpiračná teória, dnes je to však dokázaná skutočnosť. Keď sa nad tým zamyslíte, spomeniete si, že JP Morgan a Deutsche Bank minulý rok americká Komisia pre cenné papiere a burzy (SEC) obvinila z manipulácie s komoditným trhom. JP Morgan dostala pokutu vo výške 920 miliónov dolárov a Deutsche Bank musela za podvody zaplatiť 130 miliónov dolárov.

Zlato a dlhopisy nedosahovali dobré výsledky

Ďalším faktom je, že zlato, dolár a dlhopisy sa ani len nepriblížili k tomu, aby pokryli infláciu. Zlato dosiahlo ročne iba 2,2 percenta, americký dolár ročne 0,5 percenta a dlhopisy ročne 5,4 percenta.

Viem, čo si myslíte. Podľa indexu CPI je inflácia takmer na nule. CPI však považujem za zavádzajúci ukazovateľ miery inflácie. Investori by ju mali úplne ignorovať. Presnejším ukazovateľom skutočnej miery inflácie je Chapwood Index. Podľa tohto merania je skutočnosť oveľa pochmúrnejšia, lebo skutočná inflácia sa pohybuje od 8,5 percenta do 15 percent ročne. Nenechajte sa zmiasť; americký systém sociálneho zabezpečenia by už dávno skrachoval, keby sa zverejňovala skutočná inflácia (8+ percent ročne).

Americký realitný trh len s priemernými výsledkami

Americké REIT vykázali priemerný, ale stále zdravý ročný rast 8,5 percenta, aj keď v dvoch rôznych rokoch klesli pod 5 percent. Je to celkom pochopiteľné, pretože väčšina výnosov nastala po poklese spôsobenom krízou hypotekárnych úverov. Je však nepopierateľné, že nehnuteľnosti s 8,5 percenta stále neboli dostatočné na to, aby vás ochránili pred devalváciou amerického dolára v poslednom desaťročí.

Akcie sú poistkou proti inflácii

Teraz prichádzame k tej vzrušujúcej časti. Ak ste sa odvážili investovať 100 percent svojho portfólia do akcií, vyhrali ste boj s infláciou. Ukazuje sa, že akcie boli v poslednom desaťročí dokonalým nástrojom na ochranu pred infláciou. Spoločnosti s malou kapitalizáciou v USA dosiahli výnos 10,9 percenta, veľké spoločnosti 13,9 percenta a index Nasdaq narástol kumulatívne o 20 percenta ročne. Avšak dôležité je pochopiť, že keď centrálne banky tlačia peniaze, tie vo väčšine prúdia smerom k veľkým konglomerátom, ktoré si za ne následne nakúpia vlastné akcie, aby ešte viac zvýšili ich ceny. V konečnom dôsledku natlačené peniaze pristanú na akciových trhoch a podporia ich rast. Aj vďaka tomuto kolobehu je vývoj hodnoty indexu S&P 500 v poslednom desaťročí dokonalým naplnením definície zaistenia proti inflácii.

Bitcoin je tou najlepšou investíciou

Nepochybne jasným víťazom uplynulého desaťročia je bitcoin. V tabuľke prekonal každú jednu triedu aktív. Najpopulárnejšia digitálna mena sa od roku 2011 zhodnotila o 6,2 milióna percent, pričom ročne dosahovala v priemere viac ako 200 percent. Je to naozaj neuveriteľný úspech, najmä ak si uvedomíte, že proti bitcoinu sa postavili mainstreamové médiá a väčšina globálneho finančného systému. Bitcoin prekonal zlato viac ako 92-násobne pri zloženej ročnej miere rastu. A za rovnaké obdobie prekonal aj index NASDAQ 100, a to viac než 10-násobne.

Je paradoxom, že najlepšie výsledky na finančných trhoch za posledné desaťročie dosiahlo práve aktívum, ktoré bolo finančnými trhmi najviac zaznávané. Tieto čísla však ešte neberú do úvahy jeho nedávny nárast až k 50 tisícom dolárov. Viem si naživo predstaviť, čo nastane s cenou bitcoinu, keď sa stane neoddeliteľnou súčasťou každého bankového portfólia na planéte.

A aký je záver?

Pamätajte si, že 75 percenta všetkých amerických dolárov, ktoré existujú, bolo vytlačených za posledných 12 rokov. S takým masívnym nárastom peňažnej zásoby si môžete byť takmer istí, že budeme svedkami prinajmenšom 15-percentnej inflácie aj v nasledujúcich rokoch. A na globálnej úrovni.

Najlepšie, čo môžete pre svoje peniaze urobiť, je chrániť ich tým, že si časť z nich uložíte mimo finančného systému. Všeobecne odporúčam 5 percent likvidných aktív v bitcoinoch. Je to najspoľahlivejšie poistenie proti inflácii, aké si môžete kúpiť.

A pamätajte, že najlepší čas na investovanie bol vždy pred desiatimi rokmi, ale druhý najlepší čas je teraz.

- Rastislav Vasilišin

- Rastislav Vasilišin je zakladateľ a CEO spoločnosti Virtuse Exchange. Zaoberá sa problematikou financií s dôrazom na nový trend prepájania tradičného „starého” sveta financií s novou rýchlorastúcou oblasťou krypto ekonomiky a digitálneho sveta.

- Upozornenie

Upozornenie: Redakcia sa nemusí stotožňovať s názorom autora