Posledný rok so sebou priniesol historicky rekordné rasty cien akcií, ale aj nehnuteľností. Najmä v prípade bývania rast cien v mnohom pripomína bublinu s bývaním v USA, ktorá sa začala nafukovať po roku 2000 a vyústila až do hypotekárnej krízy v rokoch 2007 až 2009.

Ocenenie finančných trhov dnes nedáva žiadnu logiku. Problém majú najmä dôchodkové fondy

Home office transformoval trh s bývaním

Prečo sme sa s trhom bývania dostali opäť po desaťročí do podobného nastavenia ako pri prasknutí bubliny počas poslednej finančnej krízy? Pandémia koronavírusu priniesla sériu lockdownov a tieto presunuli veľkú časť ľudí na home office. Ich prirodzenou reakciou tak bolo sťahovanie do väčších bytov a domov v meste, respektíve na vidiek. Inak povedané, zvýšený dopyt po novom bývaní zhoršil už aj tak zásadný nedostatok nehnuteľností v ponuke na predaj. Nízke úrokové sadzby zároveň uistili ďalších majiteľov nehnuteľností, aby refinancovali svoje hypotéky a neriešili sťahovanie. Veľká časť ľudí sa zase presunu do iného bývania zľakla kvôli možnej nákaze koronavírusom počas sťahovania.

Na trhu síce vidíme, že stavebné spoločnosti sa snažili zvýšiť tempo výstavby, a využiť tak silnejúci dopyt, no možnosti sú obmedzené. Ich snahu limitujú rastúce náklady na materiál, nedostatok voľných pozemkov aj problémy s pracovnou silou. Napríklad aj kvôli zmrazenej mobilite medzi štátmi či dokonca regiónmi. K tomu sa počas pandémie pridali problémy s obmedzením a spomalením dodávateľsko-odberateľských reťazcov a zvýšením nákladov na ochranné prostriedky pri práci.

Americkú ekonomiku čaká veľmi silný rast. Otázka je, čo z neho ostane po ukončení stimulov

Rast cien bývania zásadne prekonal prenájom

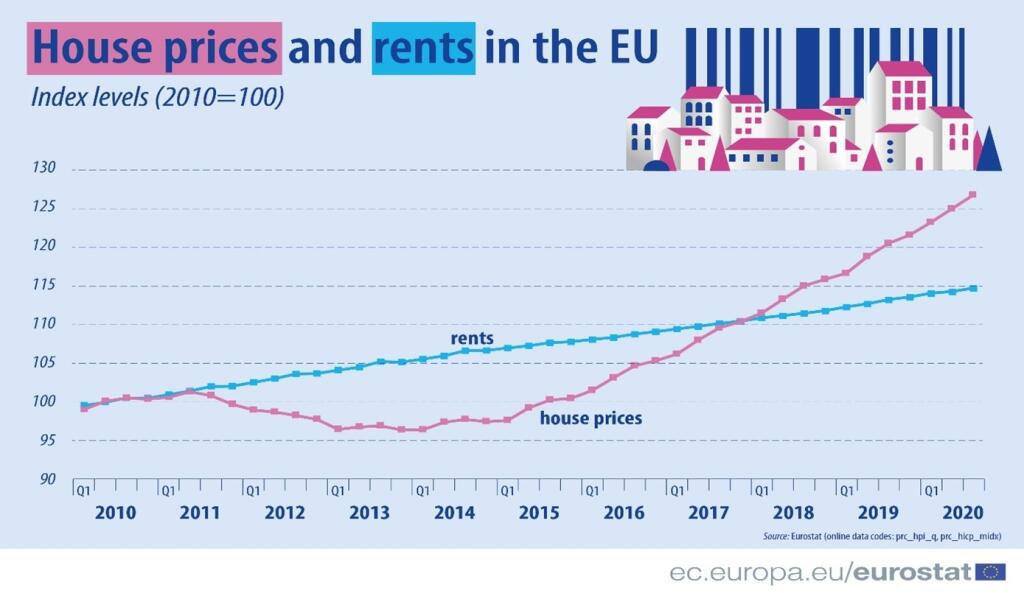

Doterajší výrazný a počas pandémie dokonca urýchlený „boom“ v oblasti bývania je jasným prínosom pre predajcov a súčasných majiteľov nehnuteľností. Naopak, kupujúcim – najmä tým s hraničnými príjmami – výrazne komplikuje nákup novej nehnuteľnosti. To, ako sa ceny bývania „odtrhli z reťaze“ zachytáva graf vývoja cien nehnuteľností od roku 2010 do posledného zverejneného údaju Európskej únie za tretí kvartál 2020.

V porovnaní s vývojom nákladov na prenájom vystrelili ceny bývania v posledných rokoch závratne smerom nahor. Tieto čísla sú navyše európskym priemerom. V mnohých krajinách – vrátane Slovenska – je rast cien kupovaného bývania ešte výraznejší.

Analytici očakávajú explóziu dopytu po lítiu. Vývoj po roku 2018 však varuje

Začarovaný kruh ponuky a ponuky

V súčasnosti sme v celej Európe svedkami previsu medzi ponukou a dopytom po nehnuteľnostiach. Tento stav vyvolaný nedostatkom bývania na predaj bude aj naďalej zvyšovať ceny nehnuteľností. Neprestajný začarovaný kruh, v ktorom napriek silnejúcej výstavbe pretrváva nedostatok bývania, majú na svedomí aj rekordne nízke hypotekárne sadzby. To, že máme nízko úročené hypotéky, je dôsledkom politiky centrálnych bánk, ktoré sa zameriavajú na stimuláciu inflácie a ekonomiky.

V tejto téme prišiel v posledných týždňoch nový impulz. Častejšie sa diskutuje o perspektíve a hrozbe rastu inflácie – zatiaľ v USA, no v blízkej budúcnosti sa môže preliať aj do EÚ. Toto inflačné strašenie prichádza v čase, keď vláda rozbieha masívne stimulačné opatrenia na záchranu štátov, podnikov a spotrebiteľov v mene boja proti pandémii.

Keď sa pozrieme do minulosti, historicky nízke úrokové sadzby, kvantitatívne uvoľňovanie a hrozba rastúcich cenových tlakov tradične vyvíjali tlak na americký dolár, ale čiastočne aj na trh so vzácnymi kovmi ako poistkami proti inflácii. Ak sa aktuálne nastavenie centrálnych bánk a vlád nezmení, tento trend bude pravdepodobne pokračovať aj v budúcnosti.

- Lukáš Baloga

Popri štúdiu na Národohospodárskej fakulte Ekonomickej univerzity v Bratislave zbieral prvé skúsenosti ako junior analytik v brokerských spoločnostiach. Nedávno ukončil postgraduálne štúdium na NTU v Nottinghame. Ako hlavný analytik ProfitLevel a pracovník dealingu sa v súčasnosti venuje predovšetkým makroekonomickému dianiu a jeho aplikovaniu na finančné trhy. Jeho prácou je zároveň príprava podkladov pre investovanie do rôznych finančných nástrojov.

- Upozornenie

Upozornenie: Redakcia sa nemusí stotožňovať s názorom autora