Za posledných šesť mesiacov sme zaznamenali najväčší posun v trhovom sentimente, ktorý katapultoval finančné trhy a ekonomiku do stavu, aký zažilo len veľmi málo investorov, ak vôbec (s výnimkou Warrena Buffeta a Charlieho Mungera). To samo o sebe vyžaduje pokoru a opatrnosť, nakoľko všetci sedíme v rozbehnutom vlaku, ktorý sa pravdepodobne vykoľají.

Podľa neho nanešťastie pamäť dnešných investorov formoval neúprosný býčí trh posledných 10 rokov, ešte extrémnejší v posledných 5 rokoch. V dôsledku toho bol len málokto skutočne pripravený na to, čo sa môže stať, keď narazíme na hranice možností fyzického sveta. Centrálne banky a firmy boli zvyknuté na flexibilnú a stále sa rozširujúcu funkciu ponuky svetovej ekonomiky. Tá sa však z reálnych príčin stala neelastickou, čo znamená, že akýkoľvek dopytový tlak sa pretaví priamo do inflácie.

Napriek cválajúcim cenám energií, potravinovej kríze a vysokej inflácii sa index MSCI World Index až do konca mája držal na nadpriemernej hodnote, pričom všetky faktory zdôvodňovali, že by mal byť pod úrovňou historického priemeru. Tržby globálnych firiem už stihli spadnúť o 10 percent z ich vrcholovej hodnoty zaznamenanej v druhom štvrťroku 2021 a výhľad tiež nie je ružový.

To však nebráni analytikom odhadovať 12-mesačný ukazovateľ zisku na akciu (EPS - earnings per share) pre tituly S&P 500 až na úrovni 18 percent nad ich tržbami. Investori zostávajú pomalí v prispôsobovaní sa novej situácii. Nevidíme žiadnu výraznejšiu materiálnu zmenu v správaní sa investorov, a preto očakávame, že trhy majú ešte priestor klesnúť.

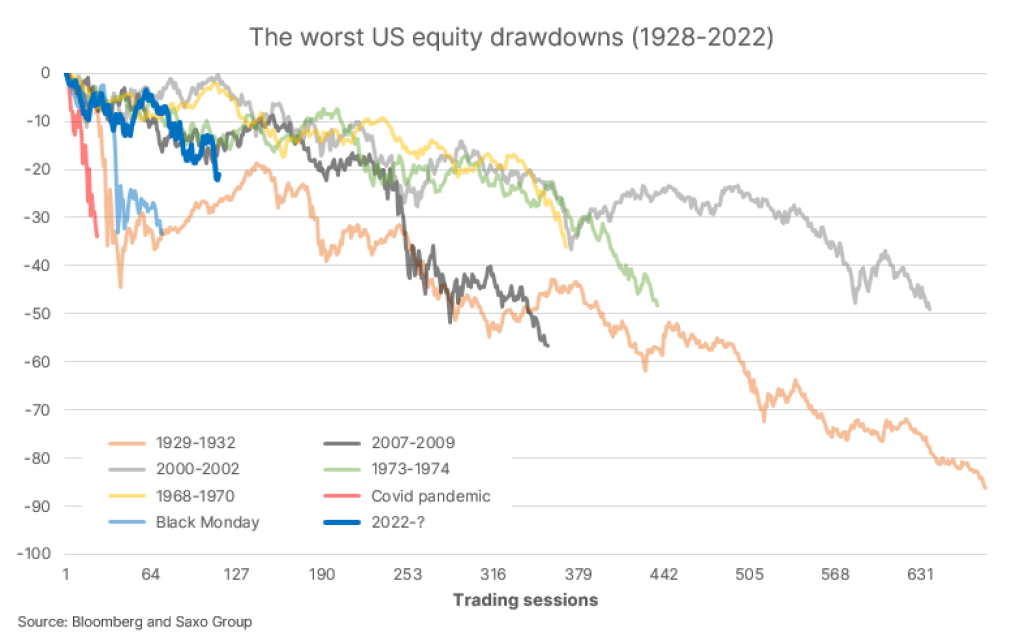

Index návratnosti S&P 500 stratil od polovice júna už 23 percent, čo znamená, že americké akcie sú už oficiálne na medveďom trhu. Odhadujeme, že index S&P 500 bude korigovať na úrovni o 35 percent nižšej oproti svojmu vrcholu, k čomu by malo dôjsť niekedy v tomto roku alebo v prvej polovici 2023.

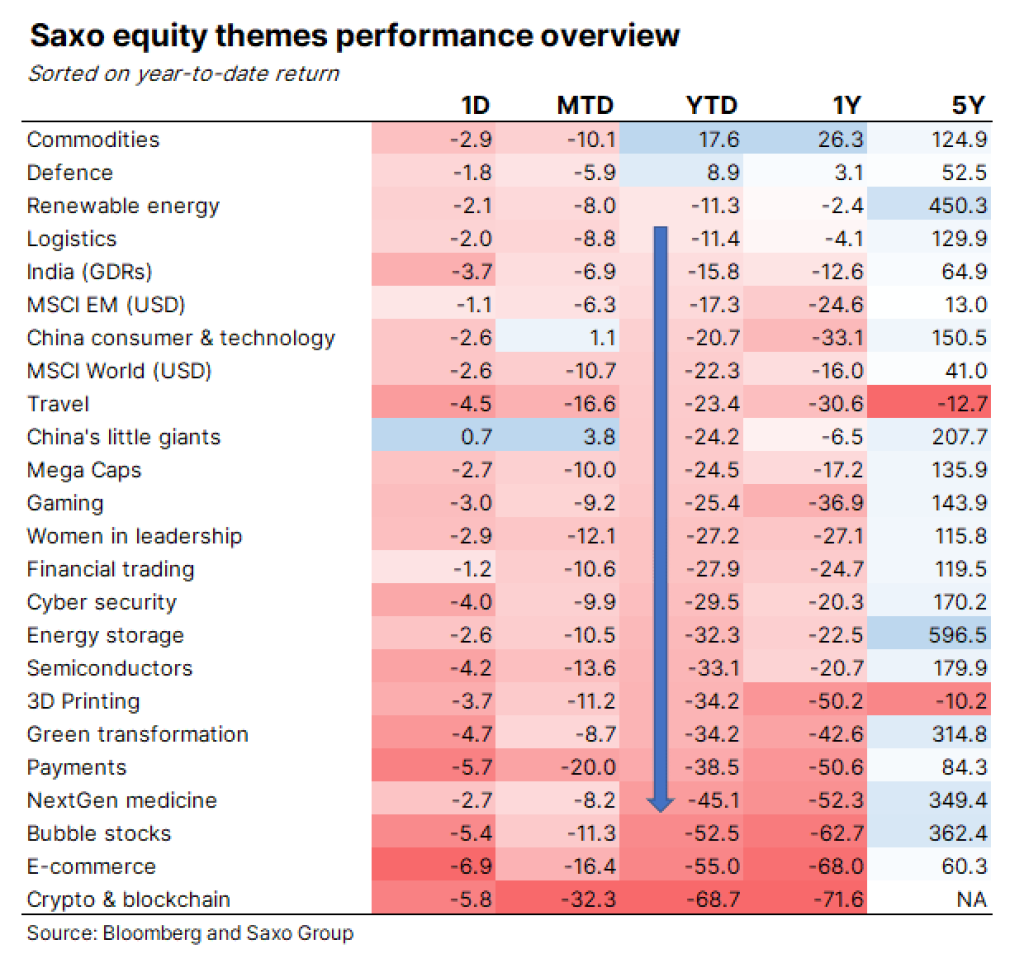

Pri pohľade na doterajšiu výkonnosť tematických košov (údaje sú k 16. júnu) je jasné, že sa darí len komoditám, hlavnej hybnej sile súčasnej inflácie na strane ponuky, a akciám obrany ťahaným rastúcimi vojenskými výdavkami v Európe. Tematické koše, ktorým sa darí najlepšie spomedzi všetkých zvyšných stratových košov, sú logistika a obnoviteľné energie. Očakávame, že týmto oblastiam sa bude dariť aj naďalej, až kým akciový trh nedosiahne dno v rámci aktuálneho poklesu.

Najhoršiu výkonnosť dosahujú v tomto roku krypto a blockchain, e-commerce, bublinové akcie, nextgen medicína a platobné služby. Ich spoločným menovateľom je skutočnosť, že hmotné aktíva vo všeobecnosti prevyšujú výkonnosť nehmotných aktív. Jedinou výnimkou z tohto pravidla sú nehnuteľnosti. Nízke úrokové sadzby v kombinácii s nízkou ponukou v mnohých mestských oblastiach v USA a v Európe posunuli nehnuteľnosti do pozície, v ktorej sú z krátkodobého hľadiska pomerne zraniteľné voči rastúcim úrokovým sadzbám.

- Peter Garnry

Peter Garnry, pôvodom z Dánska, pracuje ako hlavný akciový stratég Saxo Bank. V roku 2007 absolvoval Copenhagen Business School. Peter je autorom článkov o aktuálnom dianí na amerických a európskych trhoch. Pravidelne vydáva tiež strategické investičné správy. Ako komentátor vystupuje na televíznych staniciach vrátane CNBC alebo Bloomberg

- Upozornenie

Upozornenie: Redakcia sa nemusí stotožňovať s názorom autora