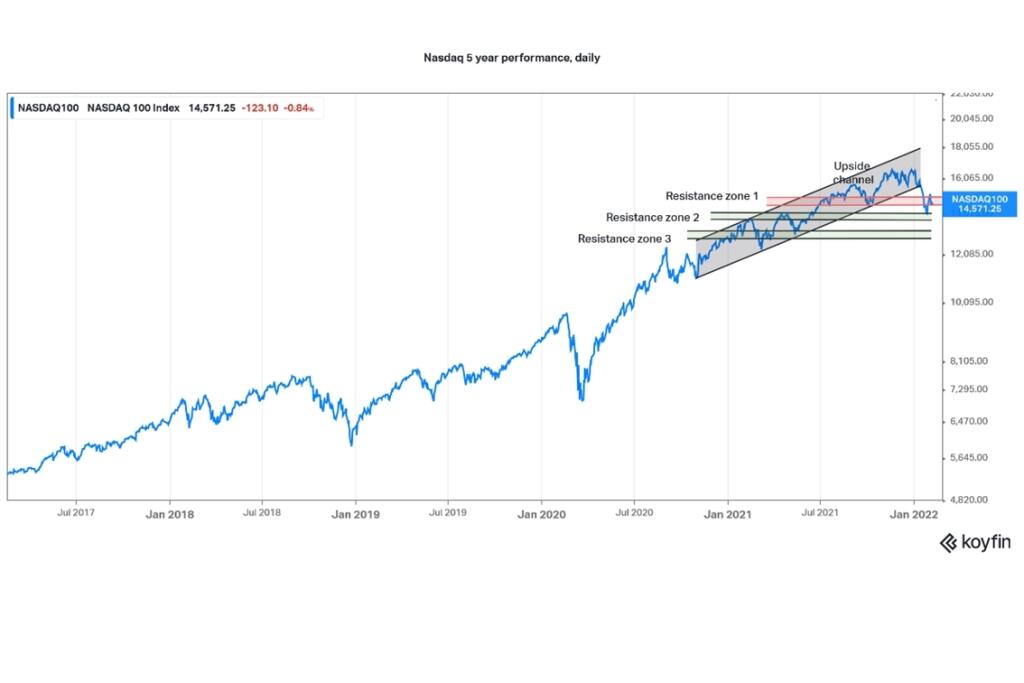

Otázka „Čo sa udialo na finančných trhoch úvodom roka?“ zamestnávala v posledných týždňoch nielen odborníkov, ale aj bežných investorov. Veď poklesy indexov – priemyselného Dow Jones o 3,32 percenta, indexu top päťsto amerických akcií S&P 500 o 5,26 percenta a technologického Nasdaq o 8,98 pewrcenta – boli pomerne výrazné. Kombinácia avizovaného zvyšovania centrálnych sadzieb, vyššej inflácie a výraznejšie jastrabieho prístupu amerického Fed-u priniesla na trhy pomerne silný tlak. Januárový pokles však netreba vnímať ako koniec technologickej rastovej rally ako takej. Oveľa lepšie poučenie z tohto vývoja znie, že by sme mali výrazne viac rozlišovať medzi rastovými a hodnotovými, udržateľnými akciami.

Niektoré viac či menej nečakané správy dostali trhy pod tlak

Januárové čísla boli vo veľkej miere reflexiou očakávaného odklonu Federálneho rezervného systému (Fed) od niekoľkoročnej prispôsobivej menovej politiky k menovej normalizácii. Hneď, ako začiatkom mesiaca Fed zverejnil zápis z decembrového zasadnutia, ktorý obsahoval výrazne agresívnejší tón než sa čakalo, reakcia na seba nenechala dlho čakať.

Už prvým momentom zo zápisnice, ktorý spôsobil rozruch, bola možnosť zvýšenia úrokových sadzieb už v marci 2022. Ďalším, pre trhy skôr znepokojivým signálom, bola informácia o plánovanej redukcii bilancie Fed-u, čiže o sprísnení menovej politiky. Práve druhá informácia sa medzi odborníkmi skôr neočakávala.

Správy z januárového zasadania Federálnej komisie pre otvorený trh FOMC 26. januára indikovali, že k prvému zvýšeniu sadzieb pravdepodobne dôjde na najbližšom zasadaní v marci 2022. Zároveň na verejnosť presiakla informácia o ešte jednom schválenom kole nákupu dlhopisov, ktorým by sa do konca marca mala skončiť aktuálna fáza kvantitatívneho uvoľňovania v USA.

Aj keď FOMC neinformoval o ďalších detailoch stratégie znižovania súvahy Fed-u, predseda Fed-u Powell sa nechal počuť, že objem aktív môže Federálny rezervný systém redukovať rýchlejšie ako v minulosti.

Nastal čas dokupovania tech akcií? Áno, avšak selektívne...

Ak to zhrnieme, januárový pokles išiel primárne na vrub technologických akcií. Niektoré príklady – asi najvýraznejší bol rekordný denný prepad hodnoty akcií Meta (Facebook) – vyvolali logickú otázku, či technologické akcie ako také stoja pred väčšou korekciou. Z dátových analýz aj vyjadrení viacerých odborníkov vyplýva, že skôr nie. Ako hovorí Richard Clode, spolumanažér fondov Janus Henderson Global Technology Leaders a Sustainable Future Technologies, nachádzame sa vo fáze, kedy by investori mali rozlišovať medzi jednotlivými technologickými akciami. Inak povedané, dnes je viac ako kedykoľvek predtým dôležité diferencovať medzi špekulatívnymi technológiami, ktoré rastú za každú cenu a bez pevného základu, a technológiami, kde je rast postavený na rozumnej cene. Tento rozdiel je podstatný a bude sa prejavovať viac v ďalších mesiacoch a rokoch súbežne s tým, ako budú investori pozornejšie analyzovať biznisové čísla a reagovať na riziko.

Inak povedané, kvalitný proces identifikácie perspektívnych akcií by sa mal snažiť odhaliť udržateľné technológie, ktoré sa zameriavajú na významné globálne environmentálne a sociálne problémy. Táto „metrika“ je však celkom prísna. Napríklad výrobcovia mobilných telefónov a hier sa do nej nezmestia. Jediná obrovská technologická značka, ktorá, naopak, požiadavky spĺňa, je v súčasnosti Microsoft.

Nikto nechce prudký rast nasledovaný prudkým pádom

Poklesy na finančných trhoch vždy boli a naďalej budú bežnou súčasťou vývoja. Na margo januárového vývoja povedal Paul LeBlanc zo CNN, že táto korekcia je: „ ...niečo, čo je zdravé a čo môže, dúfajme, viesť k trvalejším ziskom v budúcnosti.“ Ako dodal, nikto na trhu nemá záujem zúčastňovať sa na obrovskom náraste, ktorý sa ukáže ako neudržateľný a povedie k zásadnému kolapsu. „Nikto nechce, aby sa opakoval koniec 90. rokov, rok 2000 s prasknutím Dot.com bubliny či rok 2008 s veľkou finančnou krízou.“

V tomto smere môže byť práve rozlišovanie medzi špekulatívnymi a hodnotovými titulmi krokom správnym smerom. Špecifickými momentom v ďalších mesiacoch však môže byť miera zneistenia, ktorá je najmä medzi bežnými ľuďmi (spotrebiteľmi, investormi) skutočne výrazná. Dôvodom je vysoká inflácia a slabšie oživovanie ekonomiky, ako sa čakalo. Podstatné však je, aby tento tlak neviedol k honbe za výrazným zhodnotením za každú cenu ako kompenzáciou týchto tlakov.

- Jozo Perić

Chorvát Jozo Perić je skúsený obchodník s certifikátom Advanced CySEC. Od roku 2019 pôsobí ako hlavný analytik brokera CapitalPanda. Venuje sa príprave analýz pre klientov so zameraním na finančné trhy, komodity a obchodovanie menových párov. J. Perič vyštudoval Univerzitu v Záhrebe a po magisterskom štúdiu zostal na univerzite pôsobiť ako dátový analytik. V roku 2015 sa začal profesionálne zaoberať obchodmi na kapitálových trhoch.

- Upozornenie

Upozornenie: Redakcia sa nemusí stotožňovať s názorom autora