Ekonomické mlyny melú pomaly, ale isto. Pred rokom bola hlavná téma TRENDU prichádzajúci pokles cien nehnuteľností. „Vysoké ceny a rastúce úrokové sadzby ukončujú spanilú jazdu realitného trhu,“ znel podtitulok. „Paradigma trhu s nehnuteľnosťami sa za posledných pár mesiacov výrazne zmenila. Keďže sa však trh domov a bytov hýbe extrémne pomaly, následky týchto zmien bude na Slovensku cítiť až o pár mesiacov.“

Tieto slová boli v rozpore s vtedajším naratívom, že trh s nehnuteľnosťami sa iba spomalí, no obrátenie cenového vývoja sa neočakáva. Ekonomická logika však hovorila jasnou rečou: vyššie úrokové sadzby prinášajú nižší dopyt po úveroch a zastavia neobmedzený záujem kupujúcich. Národná banka Slovenska túto situáciu potvrdila v nedávnom reporte o finančnej stabilite.

„Po tom, ako od roku 2021 dosahoval medziročný rast cien nehnuteľností úrovne až okolo 25 percent, od leta 2022 do marca 2023 klesla priemerná cena bytu o viac ako sedem percent. Cena priemerného bytu v ponuke klesla v tomto období o vyše 14-tisíc eur. Obrat vo vývoji cien nehnuteľností sa postupne prejavuje vo všetkých regiónoch Slovenska a zároveň vo všetkých segmentoch nehnuteľností,“ píšu analytici.

Hypotekárna bolesť

Neudržateľný rast cien realít sa skončil. Ten vzniká vtedy, keď rast cien výrazne a dlhodobo predbehne rast platov. Napríklad za posledné tri roky nominálne mzdy na Slovensku rástli tempom šesť percent ročne, no ceny nehnuteľností rástli trojnásobne vyšším tempom. Hlavným faktorom podporujúcim vyššie ceny sa stal enormný rast hypotekárnych úverov, ktorých objem sa v rokoch 2019 až 2022 zvýšil o desať miliárd eur. Ale kým dovtedy rast úverov narážal na stabilnú ponuku nehnuteľností, v posledných troch rokoch ju prevalcoval, čoho prirodzeným následkom bol nadmerný rast cien podporený špekulatívnymi investíciami.

Darmo centrálne banky v posledných rokoch čoraz hlasnejšie upozorňovali na rastúce riziká tvorby a prasknutia bubliny na trhu s nehnuteľnosťami, na záujme ľudí to nič nezmenilo. Od centrálnych bánk to bolo pomerne pokrytecké správanie, keďže úrokové sadzby držali na nulovej či zápornej úrovni celú dekádu, od júla 2012.

Cieľom centrálnych bankárov bolo zvýšiť úverovú aktivitu, ktorá následne podporila ekonomickú aktivitu. Trh s nehnuteľnosťami bežne stojí zhruba za pätnástimi percentami rastu HDP a práve nové úvery boli kanálom, pomocou ktorého politici dokázali stagnujúcu európsku ekonomiku podporovať. Nebolo to však bez následkov.

Bezprecedentný rast úverov sa zdal zvládnuteľný, keby úrokové sadzby ostali nízko alebo by sa zvyšovali iba postupne. Nikto nečakal pandémiu a následný ekonomický a finančný šok, ktorý spôsobila. Mimochodom, vždy ide o nejaký nečakaný šok, ktorý vytvorí finančnú krízu. A čím je subjekt zadlženejší, tým väčšia kríza vzniká. Je jedno, či je to štát ako Grécko, banka ako Credit Suisse alebo domácnosť, ako bola tá americká pred globálnou finančnou krízou. Prudký nárast úverov je politika volajúca po problémoch a následne tvrdých a bolestivých riešeniach.

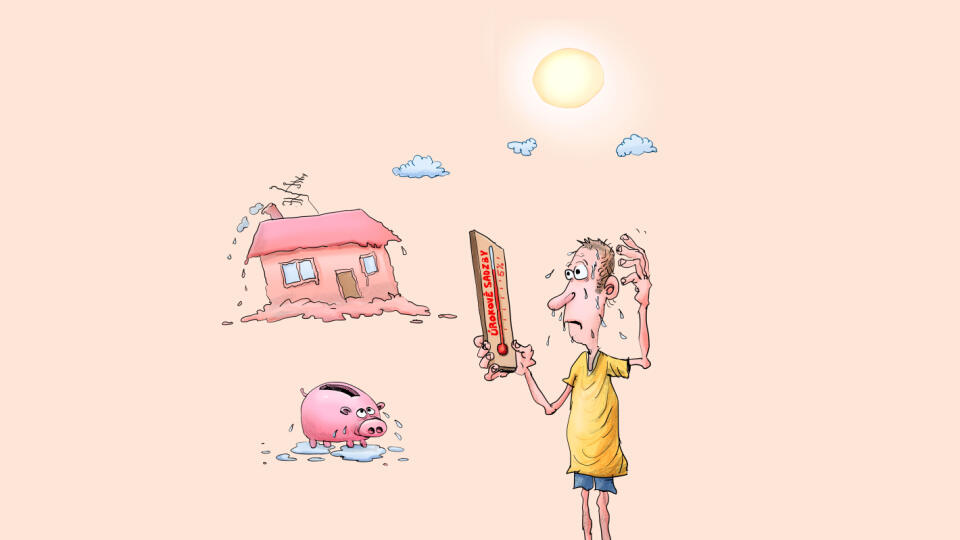

Ako napríklad v súčasnosti. Rast úrokových sadzieb zvyšuje splátky hypotekárnych úverov pri ich refixácii zhruba o polovicu. A to v čase, keď reálne príjmy v minulom roku padli a klesajú aj v prvej polovici tohto roka. Podľa dát NBS boli reálne mzdy v minulom roku medziročne o päť percent nižšie, čo je najväčší historický prepad. Pokles disponibilných príjmov zasiahol takmer každého, najmä však ľudí splácajúcich hypotéky.

„Vyššia inflácia spôsobila, že sa zvýšil podiel zamestnancov, ktorým klesli príjmy v reálnom vyjadrení, a to zo 42 percent v roku 2021 na 70 percent v roku 2022. Poklesu miezd boli viac vystavené vyššie príjmové skupiny. Dlhodobo platí, že zamestnancom s nižším príjmom rastú príjmy rýchlejšie ako zamestnancom s vyšším príjmom. Preto je aj podiel ľudí, ktorým v roku 2022 klesol reálny príjem, vyšší medzi viac zarábajúcimi osobami. Ide pritom o ľudí, ktorí tvoria väčšinu hypotekárnych dlžníkov,“ uvádza NBS.

Kým inflácia znížila reálne príjmy priemerne o päť percent, refinancovanie hypoték bude bolestnejšie. Podľa dát NBS sa v roku 2023 končí fixácia hypoték takmer desiatim percentám domácností. V nasledujúcich dvoch rokoch to bude dvojnásobne viac. Celkovo v najbližších troch rokoch prejde bolestivým resetom polovica slovenských hypoték.

„V roku 2024 budú viac ako polovicu refixácií tvoriť úvery s aktuálnou úrokovou sadzbou pod jedným percentom. Pri náraste úrokovej sadzby z jedného na 4,5 percenta pritom môže splátka vzrásť takmer o polovicu. Ťažkosti to môže predstavovať najmä pre ľudí, ktorým splátky už pri nízkej úrokovej sadzbe tvorili veľkú časť príjmu,“ pokračuje Národná banka Slovenska.

Kým inflácia v minulom roku ukrojila z disponibilného príjmu modelovej domácnosti 56 eur, vyššie splátky úrokov ukrojili ďalších 72 eur. Čistý príjem domácností tým pre zvýšené náklady poklesol na najnižšiu úroveň od roku 2019. Pritom pre mnohých príde vyšší nárast hypotekárnych splátok už v tomto roku a zadlžené domácnosti zaň často zaplatia stovky eur navyše. Všetko v závislosti od výšky dlhu, pôvodnej a novej úrokovej sadzby, keďže európski centrálni bankári sa stále nechystajú boj s infláciou ukončiť.

Rok 2023 je druhý v poradí, v ktorom okrem poklesu reálnych príjmov budú domácnosti trápiť následky vyšších úrokových sadzieb. Napriek tomu sa pre ne na obzore črtá pozitívny obrat. Inflácia klesá už tretí mesiac po sebe, keď počas tohto obdobia stratila 3,5 percentuálneho bodu. Z historického maxima na úrovni 15,4 percenta vo februári klesla do mája na 11,9 percenta.

Ešte dva mesiace podobného poklesu a tempo inflácie sa dostane pod tempo rastu nominálnych miezd, ktoré centrálna banka odhaduje na úrovni 9,1 percenta. Ak sa tieto projekcie naplnia, už na jeseň sa reálny rast miezd prehupne do pozitívnych hodnôt. Podobná situácia nastane s úrokovými sadzbami hypoték, ktoré by už v lete mali dosiahnuť vrchol a začať postupne klesať.

Úrokové šialenstvo

Šialenstvo nízkych úrokových sadzieb poslednej dekády v uplynulých mesiacoch vystriedalo šialenstvo vysokých úrokových sadzieb. Silný rast inflácie centrálnych bankárov prekvapil, čo spôsobilo, že pri jej krotení nechcú zlyhať.

Napriek tomu, že inflácia prudko klesá, obávajú sa, že vyššie mzdy a vyššie marže firiem by sa mohli zakoreniť do inflačných očakávaní a spôsobiť nové kolo rastu inflácie. Tentoraz už nie ťahanej nedostatočnou ponukou, ale nadmerným dopytom pochádzajúcim z prehriatej ekonomiky. Z ekonomického hľadiska však ide o kontroverzný koncept, ktorý nepodporuje história ani posledný vývoj globálnej ekonomiky a finančných trhov.

V súčasnosti množstvo úverov výrazne klesá a ekonomická aktivita sa prudko spomaľuje. Dáta Európskej centrálnej banky ukazujú, že objem úverov domácnostiam od začiatku roka zastal. Bez nových úverov nebude možné, aby sa ekonomická aktivita nielen rozprúdila, ale si aj udržala doterajšiu úroveň. Práve preto sa finančné trhy omnoho viac ako inflácie, ktorá je závislá primárne od tvorby nových úverov, obávajú ekonomického spomalenia. Na rozdiel od centrálnych bankárov očakávajú, že úrokové sadzby sa budú musieť začať v dohľadnej budúcnosti znižovať.

Všetky problémy sa nedajú vyriešiť ekonomickými stimulmi. Politici musia uznať svoje limity

Predplaťte si TREND za najvýhodnejšiu cenu už od 1 € / týždeň

- Plný prístup k prémiovým článkom a archívu

- Prémiový prístup na weby Mediálne, TRENDreality a ENJOY

- Menej reklamy na TREND.sk

Máte už predplatné?