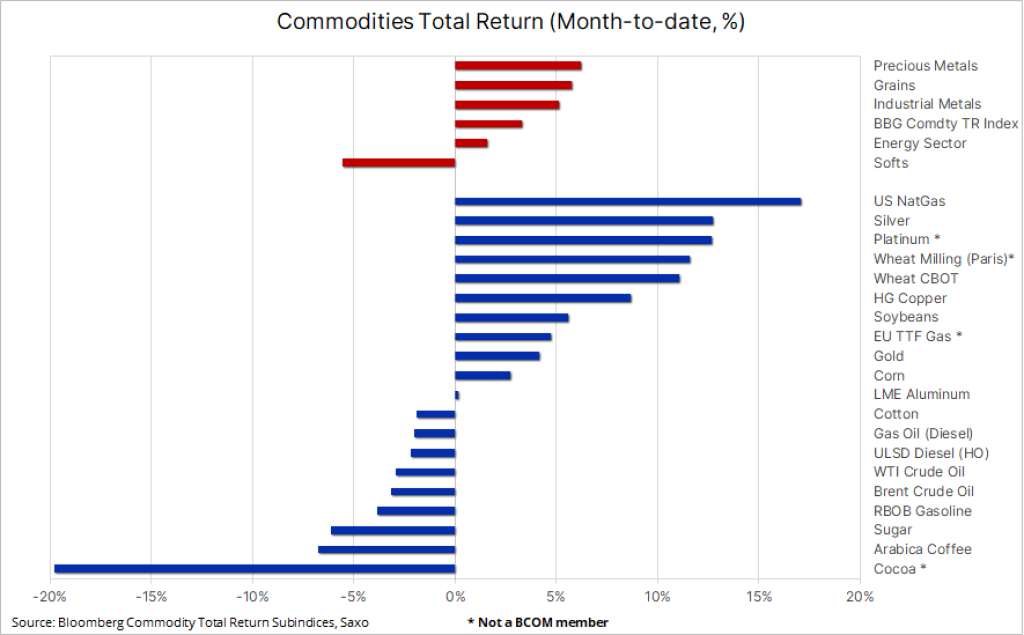

Súčasné rely komoditného sektora, ktoré odštartovalo solídne stúpanie zlata v marci, naďalej naberá na sile. Index Bloomberg Commodity Total Return dosiahol minulý týždeň svoje 15-mesačné maximum. Index, ktorý sleduje výkonnosť 24 najvýznamnejších futures kontraktov rozdelených takmer rovnomerne medzi energetikou, kovmi a poľnohospodárstvom, pritom v tomto roku zosilnel už o 8,6 percenta. Značné zisky zaznamenali najmä kovy a teraz aj sektor obilnín, ktorý za posledný mesiac vystrelil o približne 10 percent.

Saxo Bank už vo svojom výhľade za 1. štvrťrok naznačil, že tento rok bude rokom kovov a táto téma sa úspešne rozvíja. Preferovanými kovmi zostávajú zlato, striebro, meď a teraz aj platina, ktorá vykazuje silné zisky. Vo svojom výhľade na 2. štvrťrok Saxo zároveň napísal, že „komoditné trhy sa prebúdzajú. Ak zohľadníme, že sa niektoré zo spúšťačov uvedených v týchto našich dvoch prognózach ešte nematerializovali, nedávne silné zisky kovov sú dosť pôsobivé a poukazuje na to, že sektor je podporovaný investičným dopytom po kovoch, očakávaniami ohľadne obmedzení ponuky, vývojom počasia, ktorý podporuje rast cien a v neposlednom rade vyhliadkami na zníženie úrokových sadzieb neskôr v tomto roku. Svoju úlohu zohráva aj pretrvávajúca vyššia inflácia podporujúca dopyt investorov, ktorí sa chcú proti nej zabezpečiť. Pri pohľade na vývoj v tomto mesiaci, hlavný dôraz zostáva na sektore kovov.

Silné nedávne zisky v sektore obilnín, najmä pšenice, spôsobili, že sektor sa začal zotavovať po tom, čo v marci dosiahol trojročné minimum. Tento mesiac je zatiaľ najvýkonnejším sektorom, čo podporili škody spôsobené suchom a mrazom na ruskej úrode pšenice, oneskorená výsadba kukurice v USA a veľké škody na úrode sóje v južnej Brazílii po záplavách. Tento vývoj, ktorý celkovo pomohol zmeniť sentiment v komoditách, prinútil hedžové fondy znížiť svoju rekordnú kombinovanú krátku pozíciu v pšenici, kukurici a sóji najrýchlejším tempom od roku 2017.

Ropa blízko spodnej hranice, zatiaľ čo zemný plyn sa zotavuje

Celkovo sa trh s ropou usadil v úzkom pásme blízko spodnej časti očakávaného intervalu. Výpredaj koncom apríla po tom, čo trh dospel k záveru, že konflikt na Blízkom východe bude mať pravdepodobne len veľmi obmedzený vplyv na ponuku a klesajúce marže rafinérií poukazujú na vlažný dopyt. Okrem toho má OPEC+ problémy zosúladiť produkciu so svojimi cieľmi v dôsledku pokračujúcej nadprodukcie niekoľkých kľúčových producentov, ako aj silnej produkcie od členov bez kvóty. Keďže cena ropy Brent sa pohybuje pod hranicou 90 USD, čo je úroveň, na ktorú sa ticho zameriava Saudská Arábia, nadchádzajúce zasadnutie OPEC+ pravdepodobne povedie k predĺženiu súčasných cieľov na zníženia produkcie. Ceny sa teraz stabilizovali po najväčšom výpadku špekulatívnych obchodníkov z trhu od marca 2023 a v nadchádzajúcich mesiacoch ich bude podporovať obdobie vysokého letného dopytu.

Na druhej strane však na trhu s energiami teraz ožívajú ceny zemného plynu. V USA sa benchmarkové futures Henry Hub obchodujú blízko trojmesačného maxima na úrovni 2,5 USD za MMBtu po tom, čo v prvom štvrťroku zaznamenali svoje minimá v dôsledku miernej zimy znižujúcej dopyt a rekordnej produkcii. V reakcii na slabé ceny viacerí americkí producenti zemného plynu už ohlásili dočasné zníženie produkcie. Tento liek už pomaly začína fungovať, pričom prebytok plynu v zásobníkoch sa znižuje smerom k dlhodobému priemeru. Vývoz LNG, ktorý je čoraz dôležitejším zdrojom pre uspokojenie dopytu, sa naopak obnovil a dodávky do Freeportu v Texase vzrástli na najvyššiu úroveň od januára po niekoľkých predchádzajúcich výpadkoch.

Ceny medi atakujú rekord

Ceny medi v New Yorku sa uplynulý týždeň dostali na historické maximum, zatiaľ čo ďalšie dva hlavné futures trhy v Londýne a Šanghaji ho neochotne nasledovali. Dlhodobé investície do medi naďalej rastú v dôsledku perspektívy rastúceho dopytu. Ťažobný sektor sa síce snaží navýšiť kapacitu, no založenie novej bane je neuveriteľne drahé a môže trvať aj viac ako desať rokov. To je dôvod, prečo sa baníci viac zaujímajú o rast prostredníctvom akvizícií a konsolidácie, než prostredníctvom investícií do nových projektov. Posledným príkladom je zatiaľ márny pokus BHP Group získať Anglo American. Zatiaľ čo dlhodobý výhľad pre meď vyzerá veľmi podporne, zatiaľ chýbajú jasné dôkazy o fyzickej tesnosti na trhu. Vývoj ukazuje, že posledné oživenie je väčšinou poháňané špekuláciami.

Saxo Bank si celkovo zachováva býčí výhľad pre meď, pretože bude musieť ďalej rásť, aby podporila zvýšenie produkcie. Vzhľadom na to, akú cestu si prešla meď za relatívne krátky čas, jej kontrakt sa môže vrátiť až na úroveň 4,56 USD alebo dokonca 4,40 USD za libru bez narušenia býčieho nastavenia.

Rastie aj platina

Platina, ktorá je v klesajúcom trende za posledné tri roky, nakoniec prerazila vyššie s 1 033 USD, čo teraz pravdepodobne ponúkne podporu pred dosiahnutím ďalšej úrovne 1 015 USD. Tento technický zlom bol vyvolaný vyhliadkami na rastúci deficit ponuky v tomto a budúcom roku. World Platinum Investment Council (WPIC) vo svojom štvrťročnom výhľade nedávno napísal, že „v prvom štvrťroku 2024 zaznamenal trh s platinou deficit 369 koz, zatiaľ čo na celý rok sa predpokladá deficit 476 koz, Minulý rok chýbalo 851 koz.“.

Zlato si udržiava solídny dopyt, čo viedlo v tomto mesiaci zatiaľ k veľmi plytkej korekcii po tom, čo ceny minulý mesiac dosiahli rekordnú výšku. Do budúcnosti je otázne, či je súčasná dynamika dostatočne silná na to, aby zlato dosiahlo nový rekord. Domnievame sa, že je potrebná určitá trpezlivosť, v neposlednom rade vzhľadom na to, že investori môžu potrebovať viac času na prispôsobenie sa súčasným vysokým cenovým hladinám. To zahŕňa aj centrálne banky, hlavných nákupcov od roku 2022. Okrem toho, ako už bolo spomenuté, stojí za to sledovať aj striebro, ktoré by mohlo dostať do plachiet nový vietor pri prekročení úrovne 30 USD, blízko čoho sa už obchoduje.

- Ole Hansen

Ole Hansen je odborníkom v obchodovaní s využitím všetkých druhov investičných nástrojov. Môže sa pochváliť viac ako dvadsaťročnými skúsenosťami s nákupmi aj predajmi. Do Saxo Bank prišiel v roku 2008 a stal sa súčasťou jeho strategického a analytického tímu ako vedúci stratégie komodít. Pred príchodom do Saxo Bank Ole Hansen 15 rokov pracoval v Londýne, kde bol zodpovedný za chod obchodného výkonného tímu pre multi-asset Futures a Forexové hedžové fondy. V súčasnosti sa sústreďuje predovšetkým na vývoj komodít. Jeho týždenná správa na tému komodity je pravidelne publikovaná na online báze a v printových médiách po celom svete.

- Upozornenie

Upozornenie: Redakcia sa nemusí stotožňovať s názorom autora