V posledných dňoch začali pribúdať informácie o nadhodnotenej úrovni cien nehnuteľností na Slovensku, ktoré majú dokonca dokazovať prítomnosť tzv. cenovej bubliny, teda stavu keď sú ceny neopodstatnene vysoké a hrozia negatívne scenáre vývoja, nielen pre samotný trh domov a bytov, ale aj pre spotrebiteľa a celú ekonomiku.

Hlavným znakom cenovej bubliny na akomkoľvek aktíve z histórie, je záverečný exponenciálny rast. Či už to boli cibuľky tulipánu v 17. storočí, ceny technologických akcií na prelome milénia, alebo hypotekárny trh v USA v roku 2008. Máme dnes naozaj takýto vývoj aj na domácom realitnom trhu, alebo naopak sme vo fáze jej rastu, pýta sa analýza správcovskej spoločnosti 365.invest.

Ako sa vyvíjali ceny nehnuteľností na Slovensku?

Dlhé obdobie ultra-uvoľnenej menovej politiky centrálnych bánk s nulovými úrokovými sadzbami podnietilo vzostup úverovania, vzhľadom na cenovú dostupnosť kapitálu. Jednou z najcitlivejších oblastí trhu na vývoj úrokových sadzieb, je práve sektor nehnuteľností. Dlžníci si prostredníctvom úverov na bývanie napĺňali svoje bytové predstavy a nakupovali nehnuteľnosti s relatívne nízkym podielom vlastných zdrojov.

Tento trend sa nevyhol ani Slovensku, kde je, rovnako ako v iných krajinách východnej časti Európy, sklon k vlastnému bývaniu najsilnejší. Práve vývoj cien nehnuteľností by mohol na Slovensku zreálniť príchod nájomného bývania, ktorý sa postupne stáva v mnohých krajinách uprednostňovaným štandardom. Nájomné bývanie by mohlo pomôcť aj trhu práce, ktorý by tak disponoval väčšou mobilitou a ľudia by nemuseli byť v takej výraznej miere naviazaní na jedno miesto.

Druhým motívom na nákup nehnuteľností, bol, samozrejme, potenciál zhodnotenia, keďže nehnuteľnosti majú u nás povesť reálneho aktíva, ktorá v čase len rastie. Takýto prístup sa prejavoval nielen na samotných nehnuteľnostiach, ale aj odvodených produktoch, ako sú realitné fondy a dlhopisy developerských projektov. Práve súhra týchto faktorov začala vytvárať dodatočný dopyt a vytláčať jednotkové ceny i priemerované indexy na viacročné maximá, na ktorých je jednoduché vývoj označiť ako nezdravý rast – bublinu, čo však nie je pravda.

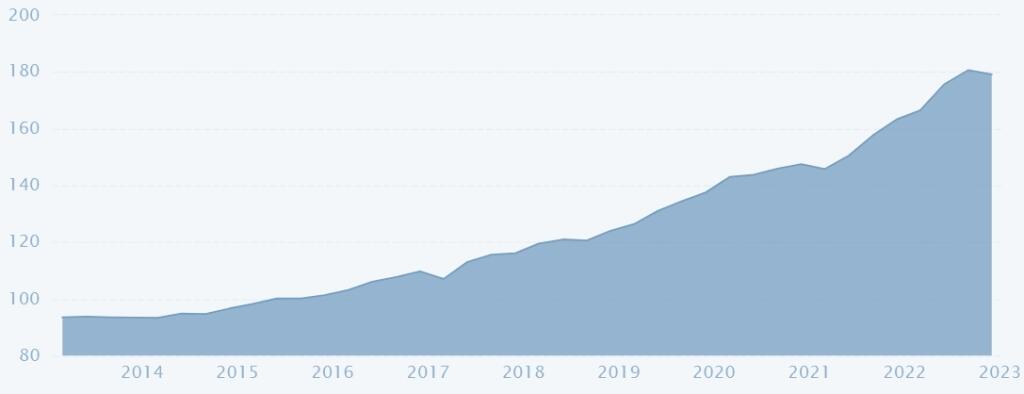

Podľa štatistických údajov Eurostatu, bol rast cien nehnuteľností na Slovensku za poslednú dekádu síce vyšší ako priemer EÚ, no v porovnaní s krajinami s najvyšším rastom bol miernejší. Napríklad v Českej republike vzrástli ceny nehnuteľností za posledných 10 rokov viac ako dvojnásobne, rekordérom je Estónsko s 2,5-násobným rastom. Na Slovensku sa za rovnaký čas ceny zvýšili v priemere o približne 80 percent. Ak by sme sa pozreli na vývoj nájomného bývania, ten je na Slovensku dokonca pod priemerom EÚ. Ak by bola na Slovensku bublina trhu nehnuteľností, väčšina z nej by bola vytvorená špekulatívnym investičným dopytom – teda bytmi určenými na ďalší prenájom. Faktor relatívne nízkych nájmov však tento motív znižuje.

Ceny domácich nehnuteľností poklesli podľa posledných údajov NBS za tretí kvartál 2023 medziročne v priemere o viac 10 percent. Ak by sme sa na tento pokles pozreli optikou investorov, ide o korekciu. Takzvaný. „medvedí trh“, ktorý je pre cenovú bublinu typický, by sme videli až v prípade, že by bol pokles dvojnásobný voči tomu, čo sme videli. Navyše by musel pokles vykázať známky prudkosti a vytrvalosti, no konsenzus predikcií renomovaných inštitúcii na Slovensku sa dnes zhoduje, že prudké prepady nie sú na programe dňa. Aktuálne síce evidujeme zvýšený nárast nových stavebných povolení a historicky najviac je aj rozostavaných bytov (https://nbs.sk/ceny-nehnutelnosti/), čo by mohlo postupom času vyrovnávať dopyt s ponukou a tlačiť na pokles cien - no tempo poklesu iste nebude také prudké, ako by sa na typický „bublajúci trh“ očakávalo.

Spôsobil cenový rast nehnuteľností nedostupnosť bývania?

S rastúcimi cenami nehnuteľností sú často spojené aj náklady na bývanie, ktoré môžu byť záťažou. Mieru preťaženia z nákladov na bývanie vieme aj merať indexom, ktorý vyjadruje podiel obyvateľov žijúcich v domácnosti, kde celkové náklady na bývanie predstavujú viac ako 40 percent disponibilného príjmu.

V EÚ v roku 2022 žilo v takejto domácnosti 10,6 percenta obyvateľov miest, kým zodpovedajúca miera pre vidiecke oblasti bola 6,6 percenta. Najvyššia miera preťaženia nákladov na bývanie v mestách bola zaznamenaná v Grécku (27,3 percenta) a Dánsku (22,5 percenta) a najnižšia napr. na Slovensku (2,3 percenta) a Chorvátsku (2,6 percenta). Vo vidieckych oblastiach boli najvyššie v Grécku (24,2 percenta) a Bulharsku (18,1 percenta) a najnižšie na Malte (0,2 percenta) a na Cypre (0,5 percenta).

Preťaženie nákladov na bývanie bolo vyššie v mestách ako vo vidieckych oblastiach v 20 členských štátoch a nižšie v siedmich. Extrémom tohto rozdielu bolo Dánsko (13,5 percentuálneho bodu, s 22,5 percentami v mestách a 9 percentami vo vidieckych oblastiach) a Bulharsko (-5,4 percentuálnych bodov s 12,7 percentami a 18,1 percentami).

Slovensko sa teda v štatistikách nachádza na chvoste, čiže nákladovosť bývania je v porovnaní s ostatnými krajinami priaznivejšia. V prostredí bubliny by bol pravý opak pravdou.

Bol rastúci dopyt jedinou príčinou rastu cien?

Jedným z faktorov ovplyvňujúcich nárast cien sú aj rastúce náklady na výstavbu. Tie sa premietajú nielen do cien novostavieb, ale aj existujúceho bývania (rekonštrukcie). Ceny stavebných výrobcov za nové rezidencie v EÚ sa v období rokov 2010 až 2022 zvýšili najmä od roku 2016 a od roku 2021 do roku 2022, keď nárast za celé obdobie dosiahol 40 percent.

Spomedzi členských štátov bol najväčší nárast zaznamenaný v Maďarsku (+124 percent), Bulharsku (+103 percent) a Rumunsku (+97 percent). Rast na Slovensku bol nad priemerom EÚ, čo sa podstatne prejavilo aj v predajných cenách rezidenčných nehnuteľností.

Má domáca ekonomika potenciál „vykryť a ustáť“ nárast cien?

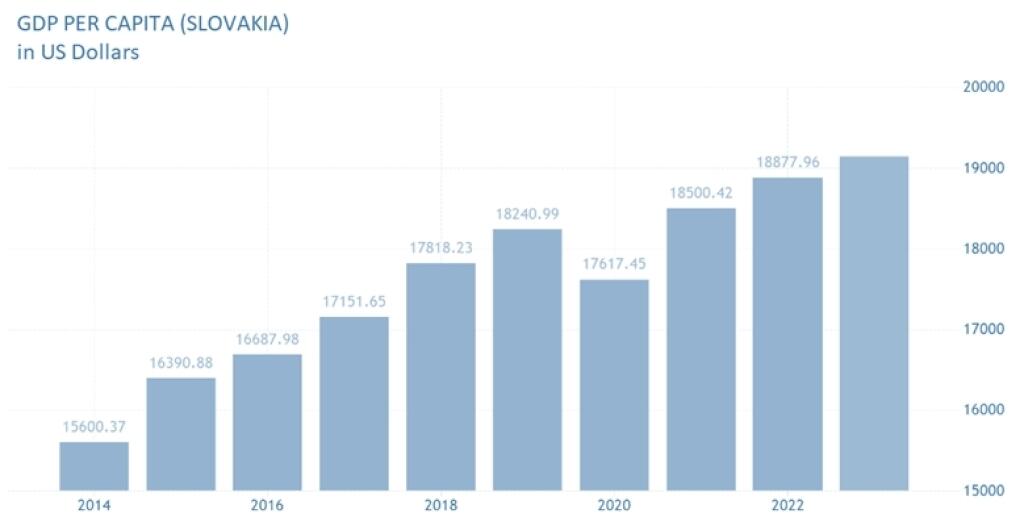

Slovenská ekonomika je stále napriek rôznym okolnostiam z dlhodobého hľadiska stabilná a miera rastu HDP na obyvateľa sa zvýšila za posledných 10 rokov o 18 percent. Trh práce je najsilnejší v histórii samostatnosti a nominálne mzdy len za posledný rok stúpli o desatinu.

Aj keď obdobie vysokej inflácie dalo v ostatných dvoch rokoch spotrebiteľom pocítiť aj odvrátenú stránku trhovej ekonomiky, už v tomto roku budú reálne mzdy opäť rásť. To zvyšuje dôveru ľudí v budúcnosť a zároveň vytvára dopyt po bývaní.

Pokles úrokových sadzieb úverov na rezidenčné bývanie, ktorý sa očakáva už v dohľadnej dobe, môže trend záujmu o bývanie znova zvýšiť. Aj keď v porovnaní s priemernými úrokovými sadzbami hypoték spred dvoch rokov, budú stále sadzby násobne vyššie, podstatnejšie je, že miera zlyhania úverov by stále mala byť na úrovni 1 percenta.

Toto je opäť pre vývoj trhu v bubline netypické, keď napr. v južanských krajinách Európy, dosahovala delikvencia úverov absolútne odlišné úrovne. V roku 2008 bola delikvencia hypoték v Španielsku 13,6 percenta, v Grécku 12,7 percenta a v Portugalsku 8,2 percenta. V roku 2009 sa delikvencia hypoték v Španielsku zvýšila na 15,8 percenta, v Grécku na 14,5 percenta a v Portugalsku na 9,8 percenta. Tu sa odborná verejnosť aj zhodla, že charakteristika „bubliny“ je na mieste.

Ochránil by nás regulátor pred vznikom skutočnej realitnej bubliny?

NBS pravidelne vyhodnocuje situáciu a nastavuje makroprudenciálnu politiku v záujme ochrany spotrebiteľa, finančnej stability sektora, čím zabraňuje aj nadmernému prehriatiu realitného trhu. NBS v súčasnosti nevidí potrebu zmeny proticyklického kapitálového vankúša. V nasledujúcom období sa dá podľa jej decembrových vyjadrení očakávať, že finančný cyklus ostane vo fáze ochladenia. Tá sa podľa nej bude prejavovať miernym rastom úverov a nižšou ochotou zadlžovať sa.

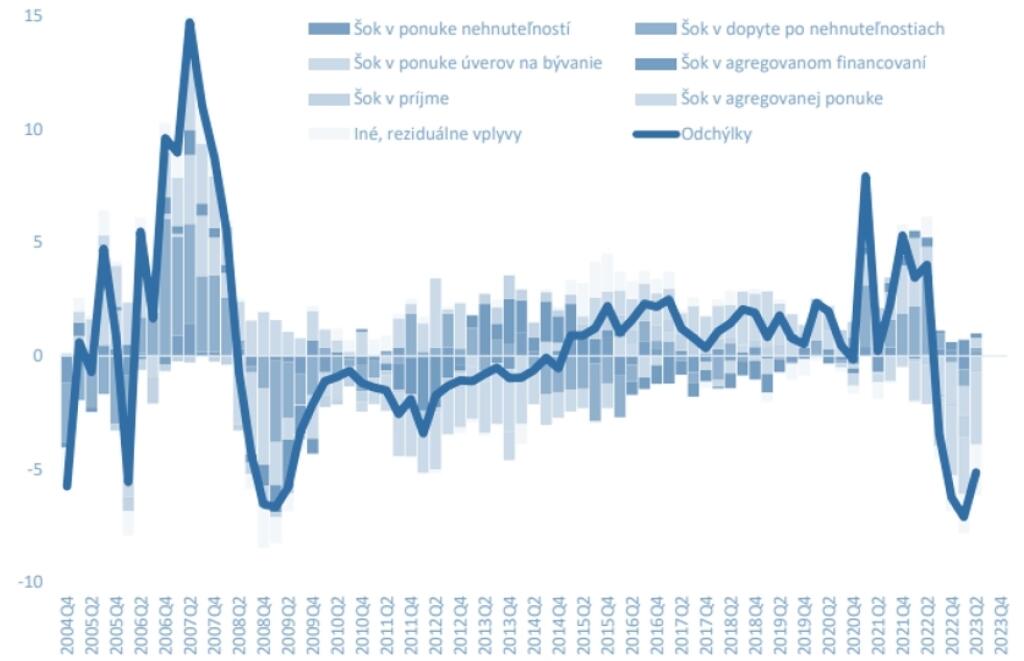

Z údajov analýzy realitného trhu NBS síce vyplýva, že tzv. fundamentálna hodnota je aktuálne nižšia ako inzerované ceny nehnuteľností, avšak ide o pomerne krátke časové obdobie. Ak by sme zobrali do úvahy model cenového rozkladu, vidíme že hlavným dôvodom rastu cien je pokles v ponuke nehnuteľností.

Pri pohľade do krátkej histórie zase vidíme, že šok v ponuke úverov na bývanie bol vyšší ako samotný dopytový šok. Nárast záujmu o nehnuteľnosti pri bubline je špekulatívneho charakteru – to je faktor, ktorý historicky podmieňuje vznik cenových anomálií, a to na akomkoľvek aktíve, nielen nutne na nehnuteľnostiach. Keďže však problém ponuky má dnes v cene väčší presah ako dopytu, o bubline opäť hovoriť iba ťažko.

Pri pohľade na prezentovanú fundamentálnu cenu, je tiež dôležité poukázať aj na metodiku – cena bytov je „inzerovaná cena“, teda taká, za čo sa ponúka na predaj – nie za čo sa reálne aj nehnuteľnosť predala. Podobná situácia ako je teraz, bola aj v roku 2008, kedy bola NBS kritizovaná za nečinnosť v predchádzaní cenovej bubliny, na druhej strane však žiadna z renomovaných ekonomických inštitúcií (OECD, IMF, alebo dáta Eurostat) túto situáciu ako celok na Slovensku nevyhodnocovali charakterom prebiehajúcej bubliny, ale snahou pokryť rastúci dopyt skrz vyššie ponukové ceny, ktoré rástli postupom času. A to je podľa nášho názoru aj súčasný scenár.

V akej situácii sa teda dnes domáci realitný sektor nachádza a čo očakávať ďalej?

To, čo podľa nášho názoru na slovenskom trhu domov a bytov vidíme, je prirodzený cyklus hľadania cenovej rovnováhy. Ak je táto hypotéza pravdivá, vyplýva z toho jedna podstatná konzekvencia pre budúci vývoj – ceny nehnuteľností by nemali zaznamenať prudký prepad svojej hodnoty.

V prípade cenovej bubliny, by sme po prudkom raste videli ešte prudší pád. Hoci by sa čiastočne dalo súhlasiť, že trh nie je dnes v úplnej cenovej rovnováhe, známky premršteného rastu – bubliny, taktiež nevidíme.

Spolu s očakávaným znižovaním úrokových sadzieb centrálnych bánk a následnom presahu na úverové sadzby už v polovici tohto roka, sa môže aktuálna situácia navrátiť do rovnováhy, a to bez ďalšieho poklesu cien.

Náš základný makroekonomický výhľad pre sektor nehnuteľností, hovorí o neutralite, resp. hľadaní smerovania, kde tento rok výrazne nezíska/nestratí ani kupujúci ani predávajúci. Obavy z prudkého prepadu cien, alebo naopak exponenciálneho rastu – teda typických znakov bubliny, nie sú podľa nášho názoru dnes namieste.

- Upozornenie

Upozornenie: Redakcia sa nemusí stotožňovať s názorom autora