Slovensko chcelo hneď po nástupe vlády Igora Matoviča od roku 2020 získať z daňových rajov uniknuté milióny. A tiež „pochytať“ daňových podvodníkov, ktorí si ulievajú peniaze v cudzine. Dosiahnuť, aby sa fyzické osoby nevyhýbali plateniu daní v tuzemsku. Bývalá vláda prisľúbila urobiť poriadky v tejto oblasti, pár týždňov pred novými septembrovými voľbami však parlament schválil ďalšie novinky.

Od augusta tohto roka sa takzvané CFC pravidlá pre fyzické osoby zrušili. V dôvodovej správe k poslaneckému návrhu bolo uvedené, že to bude mať pozitívny vplyv na podnikateľské prostredie a v oslabení trendov odchodu firiem do cudziny.

Navyše, podľa smernice Rady EÚ a zároveň pravidiel OECD, pravidlá kontrolovaných zahraničných právnických osôb je nevyhnutné zavádzať len pre právnické osoby. Z najnovších zámerov EÚ najväčšiu pozornosť získava v posledných mesiacoch smernica známa ako ATAD 3, ktorá prináša viacstupňový balík rôznych ukazovateľov na identifikovanie firiem bez ekonomickej podstaty v rámci EÚ.

TREND zaujímalo, ako vidia odborníci boj vlády na Slovensku proti daňovým rajom za posledné štyri roky a čo politici urobili správne či nesprávne. Prinášame ich vyjadrenia.

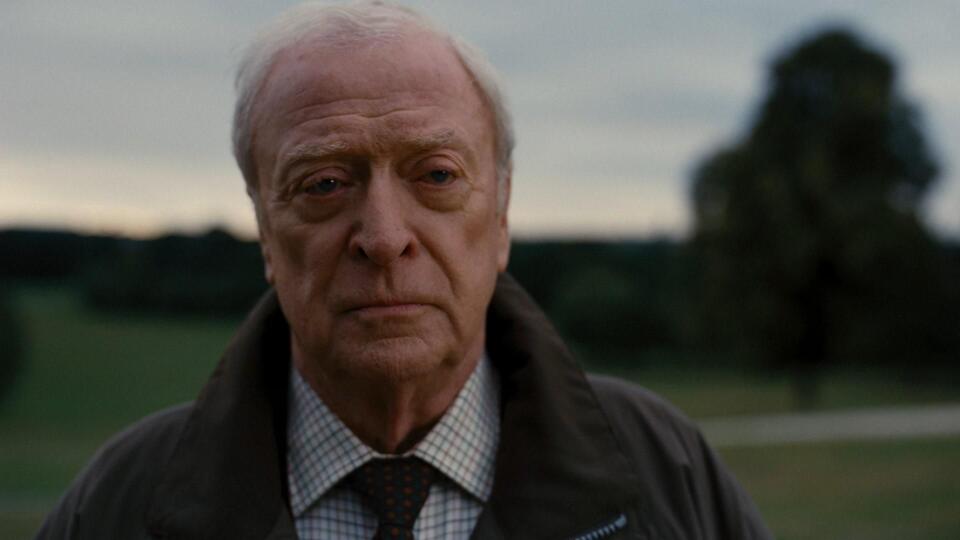

Andrej Leontiev, partner advokátskej kancelárie Taylor Wessing

Napriek niektorým nedokonalostiam hodnotíme pozitívne zavedenie tzv. CFC pravidiel pre fyzické osoby s účinnosťou od 1. januára 2022. Zmyslom týchto pravidiel bolo „zneatraktívniť“ vyvádzanie zisku do iných, daňovo výhodnejších jurisdikcií, vrátane daňových rajov, prostredníctvom dodanenia „potenciálnych“ dividend slovenských daňových rezidentov od ich zahraničných spoločností. Tieto pravidlá však boli medzičasom s účinnosťou od 1. augusta 2023 zrušené.

Ostatné novelizácie legislatívy v tejto oblasti predstavovali predovšetkým transpozície európskej legislatívy. Išlo napríklad o pravidlá o obmedzovaní úrokových nákladov, ktoré by mali byť nástrojom proti „nadužívaniu“ dlhového financovania za účelom umelého znižovania základu dane z príjmov.

I keď tieto legislatívne zmeny možno nepredstavujú nástroje na zabránenie zneužívania tzv. daňových rajov v tom najužšom zmysle, z pohľadu zabránenia zneužívania mechanizmov daňovej optimalizácie, je i tieto možné vo všeobecnosti vnímať pozitívne.

V budúcnosti je možné očakávať výraznejší posun v právnej regulácii na základe implementácie zatiaľ neschválenej smernice ATAD 3, predmetom ktorej budú pravidlá na zabránenie zneužívania schránkových subjektov na daňové účely. V neposlednom rade je možné ako pozitívum vnímať i návrh zákona o dorovnávacej dani na zabezpečenie minimálnej úrovne zdanenia nadnárodných skupín podnikov a veľkých vnútroštátnych skupín, ktoré je aktuálne predmetom medzirezortného pripomienkového konania.

Silvia Hallová, partnerka poradenskej spoločnosti Grant Thornton

Môj pohľad na boj v tejto oblasti je zatiaľ neutrálny. Veľa sa tejto oblasti venuje EÚ aj OECD, na Slovensku sme legislatívu, ktorá bola potrebná, implementovali do slovenských právnych predpisov.

Príkladom boli zvýšené sadzby zrážkových daní pri platbách do daňových rajov, boj proti umelým štruktúram, na ktoré nemusí daňový úrad prihliadať počas daňovej kontroly, ako aj smernica ATAD, ktorá má zabezpečiť, aby sa dane platili tam, kde sa vytvárajú zisky a hodnoty.

Predplaťte si TREND za najvýhodnejšiu cenu už od 2 € / týždeň

- Plný prístup k prémiovým článkom a archívu

- Prémiový prístup na weby Mediálne, TRENDreality a ENJOY

- Menej reklamy na TREND.sk

Máte už predplatné?