Americký akciový index S&P 500 stratil do konca októbra od posledných letných maxim viac ako 10 percent hodnoty, čím oficiálne vstúpil do korekcie. To samo o sebe nie je katastrofa - takéto poklesy nie sú neobvyklé.

Napriek oživeniu trhu v roku 2023, ktorý od januára do konca augusta vzrástol o 20 percent, si mnohí investori kladú otázku, či nasledujúci pokles nemôže byť začiatok dlhodobého klesajúceho trendu. Argumentovať sa dá okrem iného rýchlo rastúcim a už teraz veľkým vládnym dlhom USA, vysokými úrokovými sadzbami, pretrvávajúcou hrozbou recesie či zvýšeným geopolitickým napätím.

Viac ako 180 akcií v referenčnom indexe S&P 500 sa v súčasnosti obchoduje na ročných minimách. Za ostatné dva mesiace sa tiež vymazala viac ako tretina tohtoročného zisku indexu, čo oslabilo dôveru investorov a zasialo obavy, že akcie majú potenciál klesať ďalej.

Stratég Bank of America Michael Hartnett radí klientom, aby sa stiahli z amerických akcií, pretože je „presvedčený, že medvedí trh má ešte pred sebou nedokončenú prácu“.

„Rozumiem obavám investorov. Fed síce sadzby už nezvyšuje, na druhej strane však investorov upozorňuje, že čakanie na prvé zníženie sadzieb sa môže predĺžiť. A zároveň sa zdá, že (finančný) svet je domček z kariet, ktorý sa môže začať rúcať jedným neuváženým krokom,“ hovorí Ben Carlson z investičnej spoločnosti Ritholtz Wealth Management.

Nadčasový pohľad

Mnohí analytici sú často nútení meniť svoje prognózy vývoja finančných trhov. Ale tak to jednoducho je, a vždy bolo. Budúcnosť je neistá. Tí, ktorí tvrdia opak, si jednoducho neotvorili učebnice dejepisu. V 20. storočí sa svet musel vysporiadať s pandémiou, Veľkou hospodárskou krízou, dvoma svetovými vojnami, vojnou vo Vietname a v Kórei, studenou vojnou, vojnou v Perzskom zálive, 19 recesiami, vysokou infláciou, nízkou infláciou, defláciou, vysokými a nízkymi úrokovými sadzbami, takzvaným čiernym pondelkom, mnohými trhovými krachmi a nespočetnými korekciami.

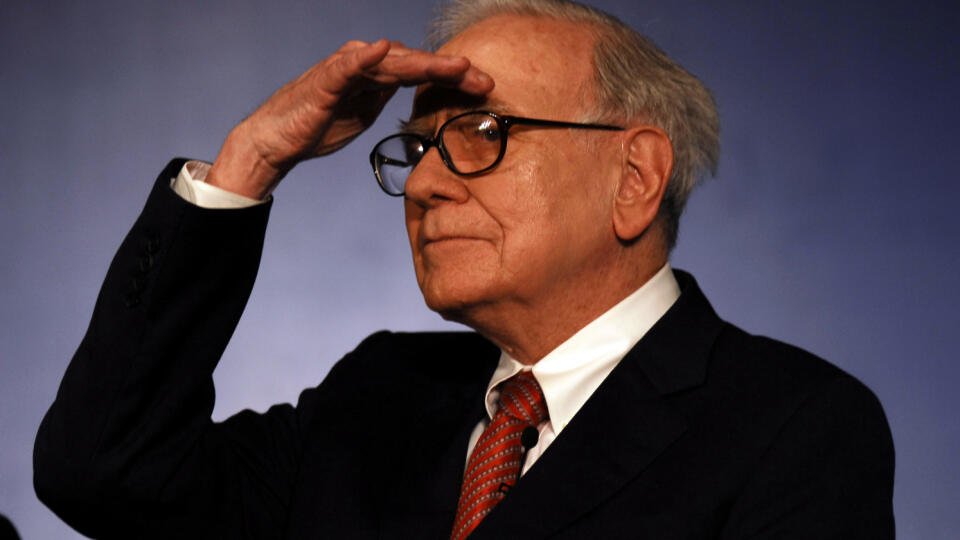

Buffett drží rekordnú výšku hotovosti a znižuje svoje akciové portfólio. Dáva to zmysel

Ani začiatok 21. storočia nebol iný, keď prišiel 11. september, vojny v Afganistane a Iraku, pandémie, veľká finančná kríza, najvyššia inflácia za posledných 40 rokov alebo záporné ceny ropy. Napriek tomu je americký akciový index S&P 500 stále takmer trojnásobne vyšší ako na začiatku storočia.

Od roku 1928 zažili americké akcie v dvoch tretinách kalendárnych rokov minimálne 10-percentnú korekciu, medvedí trend v priemere raz za štyri roky a pokles o viac ako 40 percent raz za trinásť rokov. Poklesy od maximálnych hodnôt po akciové dná boli v priemere 16-percentné. Stručne povedané, akcie získavajú, strácajú a opäť získavajú.

Napriek tomu investovanie zostalo najlepším spôsobom zhodnocovania peňazí. Ani teraz tomu nebude inak. Na poklesy investície v akciových fondoch, dôchodkovom sporení alebo brokerskom účte sa bežný investor pozerá s miernou alebo väčšou skepsou. Oveľa väčším problémom je však naivne pridávať kapitál do akciového trhu, keď je na trhu eufória. Investor by sa mal snažiť robiť presný opak - odložiť si do investičnej zložky práve vtedy, keď trhy krvácajú a hlavné akciové indexy sú vo väčších poklesoch.

„Nikto nemôže s istotou povedať, že tentoraz to bude inak, ale osobne zostávam optimistom. Investovanie nie je jednoduché, v neposlednom rade pre neustále výkyvy cien, ale finančné trhy zostávajú najlepším miestom na vytváranie dlhodobých úspor,“ myslí si B. Carlson.

Správne nastavenie

Predplaťte si TREND za najvýhodnejšiu cenu už od 1 € / týždeň

- Plný prístup k prémiovým článkom a archívu

- Prémiový prístup na weby Mediálne, TRENDreality a ENJOY

- Menej reklamy na TREND.sk

Máte už predplatné?